Rimborso obbligazioni Alitalia: delusione dei risparmiatori

Per i possessori di obbligazioni Alitalia è quasi arrivato il momento di presentare la domanda per il rimborso, ma non sarà integrale, e neanche in contanti.

Per i possessori di obbligazioni Alitalia è quasi arrivato il momento di presentare la domanda per il rimborso, ma non sarà integrale, e neanche in contanti.

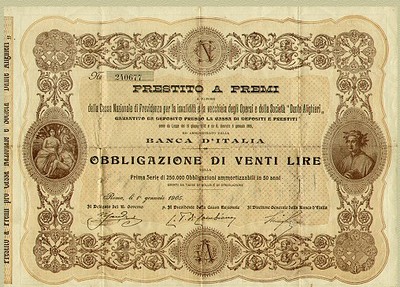

L’obbligazione (spesso chiamata con il termine inglese bond) è un titolo di credito emesso da società o enti pubblici che attribuisce al possessore il diritto al rimborso del capitale più un interesse.

Lo scopo di un’emissione obbligazionaria (o prestito obbligazionario) è il reperimento di liquidità.

Di solito, il rimborso del capitale avviene alla scadenza al valore nominale e in un’unica soluzione, mentre gli interessi sono liquidati periodicamente (trimestralmente, semestralmente o annualmente). L’interesse corrisposto periodicamente è detto cedola perché in passato per riscuoterlo si doveva staccare il tagliando numerato unito al certificato che rappresentava l’obbligazione.