L’operazione “Twist” presentata da Bernanke la scorsa settimana sembra non aver prodotto alcun risultato, tanto in positivo quanto in negativo. La discussione dell’operazione, che ricordiamo intendeva spostare la scadenza temporale dei titoli presenti in portafoglio vendendo quelli a breve termine ed acquistando quelli a lungo, continua anche oggi e più passa il tempo, più ci si accorge che il provvedimento non è assolutamente congruo alla situazione in cui ci troviamo.

L’operazione “Twist” presentata da Bernanke la scorsa settimana sembra non aver prodotto alcun risultato, tanto in positivo quanto in negativo. La discussione dell’operazione, che ricordiamo intendeva spostare la scadenza temporale dei titoli presenti in portafoglio vendendo quelli a breve termine ed acquistando quelli a lungo, continua anche oggi e più passa il tempo, più ci si accorge che il provvedimento non è assolutamente congruo alla situazione in cui ci troviamo.

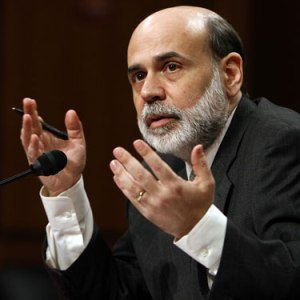

bernanke

Settore Bancario: scongiurato il terzo intervento della Fed, Bernanke tranquillizza i mercati

Il Presidente della Federal Reserve è una di quelle figure in grado di catalizzare l’attenzione dell’intero Mercato Globale nei suoi interventi e le sue parole guidano rialzi e ribassi facendo anche trattenere il respiro. Gli operatori lo sanno bene e quando Bernanke ha annunciato che non ci sarebbe stato nessun nuovo intervento a sostegno dei titoli pubblici americani il mercato ha avuto un momento di debolezza, fino a quando lo stesso Presidente non ha indicato l’avvio per l’economia americana di una lenta ripresa sostenuta dalle sue personali opinioni ottimistiche.

Il Presidente della Federal Reserve è una di quelle figure in grado di catalizzare l’attenzione dell’intero Mercato Globale nei suoi interventi e le sue parole guidano rialzi e ribassi facendo anche trattenere il respiro. Gli operatori lo sanno bene e quando Bernanke ha annunciato che non ci sarebbe stato nessun nuovo intervento a sostegno dei titoli pubblici americani il mercato ha avuto un momento di debolezza, fino a quando lo stesso Presidente non ha indicato l’avvio per l’economia americana di una lenta ripresa sostenuta dalle sue personali opinioni ottimistiche.

Federal Reserve: tassi fermi, Bernanke uomo dell’anno

La Federal Reserve ha lasciato invariati i tassi di interesse all’interno della banda di oscillazione dello 0-0,25%; la decisione, ampiamente attesa dal mercato, arriva in

Bernanke: ripresa costante ma lenta

Costanti segnali di ripresa per l’economia statunitense, lasciano ben sperare gli economisti. Secondo il presidente della Federal Reserve Ben Bernanke la crescita continuerà nel 2010,

Lotta alla crisi ma aumenta il debito americano

La lotta alla crisi ha portato ad un aumento del debito federale e il rialzo dei tassi d’interesse a lungo termine. Ben Bernanke esprime la

Tassi Usa ai minimi storici, la Fed pronta stasera a tagliarli fino allo 0,5%

Si attende con trepidazione anche se forse con meno curisosità di quella che meriterebbe, la riunione della Fed di stasera, che è sicuramente destinata ad entrare nella storia, considerando che viene dato per scontato un taglio dei tassi di cinquanta punti, al livello record minimo storico di 0,5%. I Treasury Usa di conseguenza sono in rialzo in Europa, con il rendimento dei titoli a 10 e 30 anni ai minimi storici. Gli investitori guardano infatti al comunicato che sarà rilasciato dopo la riunione della Fed oggi per ottenere dei segnali su una politica non convenzionale. Il presidente della Fed Ben Bernanke ha di recente affermato che la banca centrale potrebbe comprare titoli a lungo termine emessi dal Tesoro Usa o da agenzie sponsorizzate dal governo per ridurre i rendimenti e stimolare la domanda.

Si attende con trepidazione anche se forse con meno curisosità di quella che meriterebbe, la riunione della Fed di stasera, che è sicuramente destinata ad entrare nella storia, considerando che viene dato per scontato un taglio dei tassi di cinquanta punti, al livello record minimo storico di 0,5%. I Treasury Usa di conseguenza sono in rialzo in Europa, con il rendimento dei titoli a 10 e 30 anni ai minimi storici. Gli investitori guardano infatti al comunicato che sarà rilasciato dopo la riunione della Fed oggi per ottenere dei segnali su una politica non convenzionale. Il presidente della Fed Ben Bernanke ha di recente affermato che la banca centrale potrebbe comprare titoli a lungo termine emessi dal Tesoro Usa o da agenzie sponsorizzate dal governo per ridurre i rendimenti e stimolare la domanda.

Da adesso in poi la politica monetaria, nel tentativo di stimolare l’economia, dovrà basarsi su strumenti non tradizionali, che non rientrano esclusivamente nei cambiamenti dei tassi di interesse,

ha commentato l’ex governatore della Fed Lyle Gramley.

La recessione spaventa i mercati. Una sintesi dei dati provenienti dagli USA

I mercati tornano a crollare. La scorsa settimana il rischio era di trovarci nel mezzo a una paralisi dei mercati del credito, oggi i dati macroeconomici ci fanno intuire di essere di fronte ad una probabile recessione. I dati sulle vendite al dettaglio, lo stato dell’industria a New York, il beige book della FED sono stati i fattori che hanno portato di nuovo pessimismo mettendo in ombra tra le altre cose i buoni risultati di JPMorgan, Coca Cola e Intel, nonchè l’ulteriore calo dei tassi interbancari; un discorso a parte merita l’inflazione. Sembra ormai troppo tardi per evitare la recessione.

I mercati tornano a crollare. La scorsa settimana il rischio era di trovarci nel mezzo a una paralisi dei mercati del credito, oggi i dati macroeconomici ci fanno intuire di essere di fronte ad una probabile recessione. I dati sulle vendite al dettaglio, lo stato dell’industria a New York, il beige book della FED sono stati i fattori che hanno portato di nuovo pessimismo mettendo in ombra tra le altre cose i buoni risultati di JPMorgan, Coca Cola e Intel, nonchè l’ulteriore calo dei tassi interbancari; un discorso a parte merita l’inflazione. Sembra ormai troppo tardi per evitare la recessione.

Euro da record, dollaro debole, sterlina a sua volta si rafforza sulla moneta unica

Sembra essersi già concluso il rimbalzino del dollaro innescato ieri dall’annuncio del piano di salvataggio per i due maggiori operatori nel mercato dei mutui Usa

Borse asiatiche chiudono in rosso, sulla scia anche i listini europei: si prospetta un altro lunedì nero

Bernanke fiducioso ma Wall Street non sale

Taglio dei tassi e le borse respirano ma Mediolanum continua il ribasso