Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

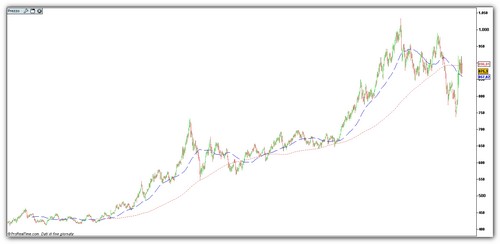

A partire dal 2003 arrivando fino ad Agosto 2007 entrambi i grafici hanno avuto un andamento praticamente identico: massimi e minimi quasi sempre creati in sintonia, poche differenze quindi tra i due.

Dall’Agosto 2007, fino al 12 Dicembre 2007 si nota invece una prima anomalia importante: mentre per l’indice italiano più importante iniziava una serie di massimi decrescenti (serie ancora oggi in corso fino a prova contraria) per ENEL si sono visti massimi assoluti intorno agli 8 euro per azione.

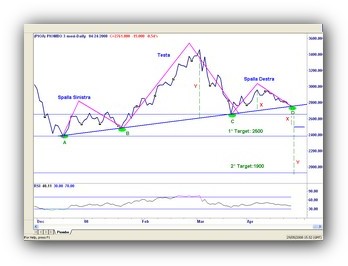

La crisi iniziata nel 2007 prosegue inesorabile, bruciando i risparmi di migliaia di famiglie. Sono stati piazzati dai promotori diversi prodotti finanziari “a basso rischio” che hanno finito per mandare in rovina persone di tutto il mondo. In mezzo alla tempesta dei Mercati alcuni pensano che la crisi sia finita e mantengono le posizioni in essere aspettando la ripresa.

La crisi iniziata nel 2007 prosegue inesorabile, bruciando i risparmi di migliaia di famiglie. Sono stati piazzati dai promotori diversi prodotti finanziari “a basso rischio” che hanno finito per mandare in rovina persone di tutto il mondo. In mezzo alla tempesta dei Mercati alcuni pensano che la crisi sia finita e mantengono le posizioni in essere aspettando la ripresa.

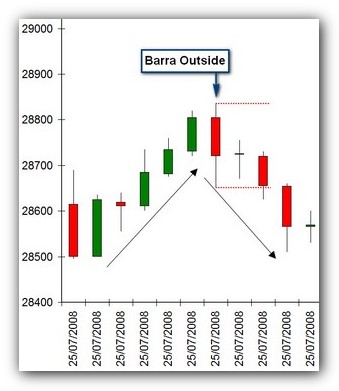

Giornata fortemente negativa per gli indici italiani, trainati al ribasso da una serie di Blue Chips che hanno registrato performance negative da panic-selling.

Giornata fortemente negativa per gli indici italiani, trainati al ribasso da una serie di Blue Chips che hanno registrato performance negative da panic-selling.

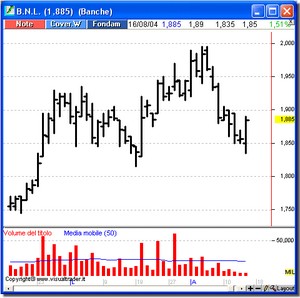

Ennesima settimana d’indecisione per l’SPMIB che si conclude con la formazione di una candela rossa sul grafico weekly nonostante sia stato visto un massimo superiore alla settimana del 15-19- Settembre.

Ennesima settimana d’indecisione per l’SPMIB che si conclude con la formazione di una candela rossa sul grafico weekly nonostante sia stato visto un massimo superiore alla settimana del 15-19- Settembre.

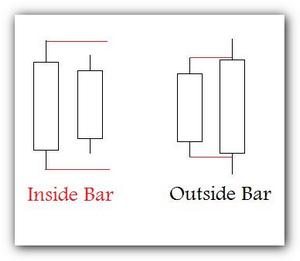

L’osservazione del Mercato allo scopo di individuare la tendenza e i punti critici (temporali o di prezzo) è un percorso lungo, ma non per forza complicato: esistono una serie di semplici accorgimenti che possono dare indicazioni importanti o conferme sullo sviluppo dei prezzi.

L’osservazione del Mercato allo scopo di individuare la tendenza e i punti critici (temporali o di prezzo) è un percorso lungo, ma non per forza complicato: esistono una serie di semplici accorgimenti che possono dare indicazioni importanti o conferme sullo sviluppo dei prezzi.

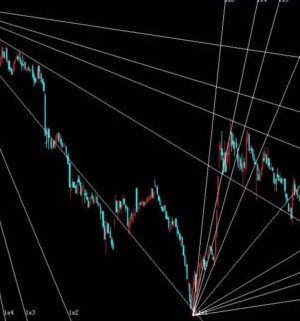

Vi sono stati nella storia diversi personaggi illustri che hanno contribuito con le loro teorie allo sviluppo di sistemi di previsione. Nello specifico, introduciamo ora la figura di W.D. Gann, speculatore vissuto nella prima metà del secolo scorso: Gann è sicuramente un personaggio che suscita interesse per i metodi di analisi utilizzati, che spaziano dalla geometria all’osservazione degli astri, passando per studi di natura religiosa.

Vi sono stati nella storia diversi personaggi illustri che hanno contribuito con le loro teorie allo sviluppo di sistemi di previsione. Nello specifico, introduciamo ora la figura di W.D. Gann, speculatore vissuto nella prima metà del secolo scorso: Gann è sicuramente un personaggio che suscita interesse per i metodi di analisi utilizzati, che spaziano dalla geometria all’osservazione degli astri, passando per studi di natura religiosa.

L’analista tecnico dispone di una serie di strumenti, alcuni permettono di determinare lo stato attuale del mercato, altri invece aiutano a formulare previsioni.

L’analista tecnico dispone di una serie di strumenti, alcuni permettono di determinare lo stato attuale del mercato, altri invece aiutano a formulare previsioni.

La settimana è di quelle che non dimenticheremo facilmente: la candela disegnata sul grafico weekly è di colore verde ma la sua lower shadow decisamente ampia ci fa’ intendere che abbiamo assistito a una settimana contrastante: Analizziamo il daily quindi per vedere cosa è successo.

La settimana è di quelle che non dimenticheremo facilmente: la candela disegnata sul grafico weekly è di colore verde ma la sua lower shadow decisamente ampia ci fa’ intendere che abbiamo assistito a una settimana contrastante: Analizziamo il daily quindi per vedere cosa è successo.