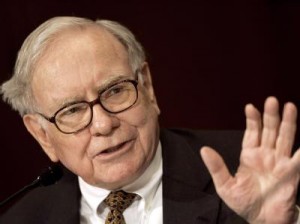

Lo storico marchio assicurativo Milano Assicurazioni, appartenente al neonato gruppo Unipol-Sai, potrebbe essere ceduto al miliardario americano Warren Buffet, che per diversi anni è stato l’uomo più ricco del mondo secondo la rivista Forbes. Venerdì 14 giugno sono attese le offerte non vincolanti e a quanto pare Buffet sarebbe in pole position con la sua holding di investimenti Berkshire Hathaway, un colosso finanziario da 282 miliardi di dollari di capitalizzazione a Wall Street. Secondo le isdiscrezioni di stampa, Buffet alla fine dovrebbe mettere le mani su Milano Assicurazioni.

Lo storico marchio assicurativo Milano Assicurazioni, appartenente al neonato gruppo Unipol-Sai, potrebbe essere ceduto al miliardario americano Warren Buffet, che per diversi anni è stato l’uomo più ricco del mondo secondo la rivista Forbes. Venerdì 14 giugno sono attese le offerte non vincolanti e a quanto pare Buffet sarebbe in pole position con la sua holding di investimenti Berkshire Hathaway, un colosso finanziario da 282 miliardi di dollari di capitalizzazione a Wall Street. Secondo le isdiscrezioni di stampa, Buffet alla fine dovrebbe mettere le mani su Milano Assicurazioni.

Fonsai

Retribuzioni manager Fonsai

Le retribuzioni dei manager Fonsai non conoscono crisi, nè tracolli finanziari. Anche nell’anno più difficile nella recente storia della compagine assicurativa, infatti, i vertici del management societario sono riusciti a portarsi a casa ben 16 milioni di euro. Il tutto – anticipavamo – a fronte di un crollo dei conti aziendali, con un esercizio chiuso in perdita netta per 800 milioni di euro.

Le retribuzioni dei manager Fonsai non conoscono crisi, nè tracolli finanziari. Anche nell’anno più difficile nella recente storia della compagine assicurativa, infatti, i vertici del management societario sono riusciti a portarsi a casa ben 16 milioni di euro. Il tutto – anticipavamo – a fronte di un crollo dei conti aziendali, con un esercizio chiuso in perdita netta per 800 milioni di euro.

Riunione Fonsai concambi fusione

Il 20 dicembre 2012 è in previsione il consiglio di amministrazione che dovrà definire i concambi per le fusioni tra Unipol, FonSai, Milano Assicurazioni e Premafin. Sebbene è possibile (per alcuni analisti, probabile) che i concambi possano essere lievemente previsti, le percentuali non dovrebbero discostarsi più di tanto da quanto già annunciato al mercato: Unipol Assicurazioni 61%, FonSai 27,5%, Milano Assicurazioni 10,7% e Premafin 0,85%. Ma vediamo cosa è accaduto negli ultimi giorni in Fonsai, e cosa potrà accadere da qui alla riunione del board di fine dicembre.

Il 20 dicembre 2012 è in previsione il consiglio di amministrazione che dovrà definire i concambi per le fusioni tra Unipol, FonSai, Milano Assicurazioni e Premafin. Sebbene è possibile (per alcuni analisti, probabile) che i concambi possano essere lievemente previsti, le percentuali non dovrebbero discostarsi più di tanto da quanto già annunciato al mercato: Unipol Assicurazioni 61%, FonSai 27,5%, Milano Assicurazioni 10,7% e Premafin 0,85%. Ma vediamo cosa è accaduto negli ultimi giorni in Fonsai, e cosa potrà accadere da qui alla riunione del board di fine dicembre.

Risultati Unipol primi nove mesi 2012

Unipol chiude ufficialmente i dati economici, finanziari e patrimoniali relativi al terzo trimestre 2012 e, di conseguenza, ai primi nove mesi dell’anno. Una “chiusura” che diventa l’occasione per diffondere qualche considerazione sullo stato dell’arte in relazione all’evoluzione che sta contraddistinguendo il panorama aziendale. Vediamo allora quali sono le principali valutazioni che è possibile effettuare in merito al trend intrapreso dalla compagnia bolognese.

Unipol chiude ufficialmente i dati economici, finanziari e patrimoniali relativi al terzo trimestre 2012 e, di conseguenza, ai primi nove mesi dell’anno. Una “chiusura” che diventa l’occasione per diffondere qualche considerazione sullo stato dell’arte in relazione all’evoluzione che sta contraddistinguendo il panorama aziendale. Vediamo allora quali sono le principali valutazioni che è possibile effettuare in merito al trend intrapreso dalla compagnia bolognese.

Nuovo cda Fonsai

L’assemblea degli azionisti di Fonsai ha nominato il nuovo consiglio di amministrazione, designando Fabio Cerchiai come presidente della compagnia. Il nuovo cda risulta essere composto da 19 membri, 18 dei quali eletti dalla lista di maggioranza presentata da Premafin (in proposito, qui il suo nuovo cda) e uno dall’unica lista di minoranza, presentata dai fondi. Vediamo allora chi sono i nuovi consiglieri di amministrazione di Fonsai, e quali sono state le altre decisioni deliberate dall’assemblea degli azionisti della compagnia.

L’assemblea degli azionisti di Fonsai ha nominato il nuovo consiglio di amministrazione, designando Fabio Cerchiai come presidente della compagnia. Il nuovo cda risulta essere composto da 19 membri, 18 dei quali eletti dalla lista di maggioranza presentata da Premafin (in proposito, qui il suo nuovo cda) e uno dall’unica lista di minoranza, presentata dai fondi. Vediamo allora chi sono i nuovi consiglieri di amministrazione di Fonsai, e quali sono state le altre decisioni deliberate dall’assemblea degli azionisti della compagnia.

Nuovo cda Premafin

Via libera al nuovo cda di Premafin. L’assemblea degli azionisti ha infatti eletto i componenti del nuovo consiglio di amministrazione che rimarrà in carica – salvo eventi straordinari e non prevedibili – fino al 2014. Il consiglio dell’ex holding della famiglia dei Ligresti comprende 13 consiglieri, in grandissima maggioranza indicati da Unipol in qualità di nuovo azionista di controllo. Cerchiamo allora di comprendere quali sono i componenti del board della Premafin, e cosa potrà accadere nel corso dei prossimi mesi.

Via libera al nuovo cda di Premafin. L’assemblea degli azionisti ha infatti eletto i componenti del nuovo consiglio di amministrazione che rimarrà in carica – salvo eventi straordinari e non prevedibili – fino al 2014. Il consiglio dell’ex holding della famiglia dei Ligresti comprende 13 consiglieri, in grandissima maggioranza indicati da Unipol in qualità di nuovo azionista di controllo. Cerchiamo allora di comprendere quali sono i componenti del board della Premafin, e cosa potrà accadere nel corso dei prossimi mesi.

Unipol vuole salire in Fonsai

Unipol è pronta a “scalare” Fonsai, salendo fino al 40% del capitale della compagnia assicurativa. La società bolognese, guidata da Carlo Cimbri, investirà sul progetto altri 45 milioni di euro, andando a rilevare il 4,9% di inoptato. Una “prenotazione” ufficializzata a mercati aperti, con Unipol che non ha avuto alcun timore nel dichiarare di essere fortemente interessata a rilevare una quantità di diritti di opzione che le consentiranno di sottoscrivere una quota massima del 4,9% del capitale post aumento della società.

Unipol è pronta a “scalare” Fonsai, salendo fino al 40% del capitale della compagnia assicurativa. La società bolognese, guidata da Carlo Cimbri, investirà sul progetto altri 45 milioni di euro, andando a rilevare il 4,9% di inoptato. Una “prenotazione” ufficializzata a mercati aperti, con Unipol che non ha avuto alcun timore nel dichiarare di essere fortemente interessata a rilevare una quantità di diritti di opzione che le consentiranno di sottoscrivere una quota massima del 4,9% del capitale post aumento della società.

Asta inoptato Unipol – Fonsai

Oggi, 27 agosto 2012, era la data inizialmente prevista per l’avvio dell’asta dei diritti inoptati nella complessa vicenda Unipol Fonsai. L’inizio è tuttavia stato slittato a settembre. Cerchiamo di comprendere quali siano le caratteristiche di questa operazione e perchè si è arrivati a una simile formulazione. Un altro tassello in una storia lunga, della quale si è detto tantissimo, e che potrebbe ancora essere ben lungi dall’esser terminata. Ecco allora una nuova puntata nella storia della costituizione del nuovo maxi polo assicurativo italiano.

Oggi, 27 agosto 2012, era la data inizialmente prevista per l’avvio dell’asta dei diritti inoptati nella complessa vicenda Unipol Fonsai. L’inizio è tuttavia stato slittato a settembre. Cerchiamo di comprendere quali siano le caratteristiche di questa operazione e perchè si è arrivati a una simile formulazione. Un altro tassello in una storia lunga, della quale si è detto tantissimo, e che potrebbe ancora essere ben lungi dall’esser terminata. Ecco allora una nuova puntata nella storia della costituizione del nuovo maxi polo assicurativo italiano.

Asta diritti inoptati aumento capitale Fonsai – Unipol

Tra i tanti appuntamenti finanziari della settimana, vi è un evento che non sarà certamente passato inosservato agli occhi di chi, in questi mesi, ha seguito con noi l’atteso aumento di capitale di Fonsai e Unipol, anticamera (l’ennesima!) della creazione del maxi polo assicurativo che dovrebbe poter competere con l’altro big nazionale, Generali (qui i nostri commenti sulla positiva semestrale). Ebbene, in settimana parte l’asta dei diritti inoptati per gli aumenti di capitale delle due società di cui abbiamo appena fatto riferimento: un mini mercato da quasi 800 milioni di titoli, non collocati con le operazioni straordinarie di incremento patrimoniale.

Tra i tanti appuntamenti finanziari della settimana, vi è un evento che non sarà certamente passato inosservato agli occhi di chi, in questi mesi, ha seguito con noi l’atteso aumento di capitale di Fonsai e Unipol, anticamera (l’ennesima!) della creazione del maxi polo assicurativo che dovrebbe poter competere con l’altro big nazionale, Generali (qui i nostri commenti sulla positiva semestrale). Ebbene, in settimana parte l’asta dei diritti inoptati per gli aumenti di capitale delle due società di cui abbiamo appena fatto riferimento: un mini mercato da quasi 800 milioni di titoli, non collocati con le operazioni straordinarie di incremento patrimoniale.

Universo Ligresti ancora nel mirino a Piazza Affari

La bufera sull’universo Ligresti continua anche nella giornata di oggi; per la seconda giornata di fila Fondiaria-Sai non riesce ad aprire le contrattazioni e dopo il rialzo a tre cifre della giornata di ieri oggi il book di negoziazione segna dopo poche ore una performance teorica prossima al 70% con le contrattazioni ancora congelate. Discorso inverso invece per Unipol, che insieme a Premafin sono in asta di volatilità rispettivamente con -12,85% e +14.03% di performance.

La bufera sull’universo Ligresti continua anche nella giornata di oggi; per la seconda giornata di fila Fondiaria-Sai non riesce ad aprire le contrattazioni e dopo il rialzo a tre cifre della giornata di ieri oggi il book di negoziazione segna dopo poche ore una performance teorica prossima al 70% con le contrattazioni ancora congelate. Discorso inverso invece per Unipol, che insieme a Premafin sono in asta di volatilità rispettivamente con -12,85% e +14.03% di performance.

Consob approva prospetti Fonsai e Unipol

Consob ha dato il via libera al doppio aumento di capitale (Fonsai e Unipol) che dovrebbe finalmente costituire una delle ultime basi di partenza per la fusione costitutiva del maxi colosso assicurativo nel ramo danni in Italia. Un’operazione che vedrà protagoniste non solamente Fondiaria Sai e Unipol, ma anche Premafin e Milano Assicurazioni, reduci da una lunghissima strada finalizzata alla realizzazione di uno dei player di riferimento sul territorio nazionale.

Consob ha dato il via libera al doppio aumento di capitale (Fonsai e Unipol) che dovrebbe finalmente costituire una delle ultime basi di partenza per la fusione costitutiva del maxi colosso assicurativo nel ramo danni in Italia. Un’operazione che vedrà protagoniste non solamente Fondiaria Sai e Unipol, ma anche Premafin e Milano Assicurazioni, reduci da una lunghissima strada finalizzata alla realizzazione di uno dei player di riferimento sul territorio nazionale.

Via libera Antitrust e Isvap a Unipol – Fonsai

Nuovo tassello nella interminabile vicenda che mira a realizzare il maxi polo assicurativo italiano. L’Antitrust e l’Istituto di vigilanza sulle assicurazioni private hanno infatti dato il proprio assenso all’operazione di aggregazione tra il gruppo Fondiaria Sai e Unipol. Il via libera è tuttavia condizionato alla necessità che la nuova società sciolga i legami con Mediobanca, ponendo altresì le basi per una nuova gestione rispetto allo stile che aveva contraddistinto la vecchia amministrazione.

Nuovo tassello nella interminabile vicenda che mira a realizzare il maxi polo assicurativo italiano. L’Antitrust e l’Istituto di vigilanza sulle assicurazioni private hanno infatti dato il proprio assenso all’operazione di aggregazione tra il gruppo Fondiaria Sai e Unipol. Il via libera è tuttavia condizionato alla necessità che la nuova società sciolga i legami con Mediobanca, ponendo altresì le basi per una nuova gestione rispetto allo stile che aveva contraddistinto la vecchia amministrazione.

L’Antitrust ha pertanto deciso che l’integrazione tra i due grandi gruppi può finalmente essere autorizzata, a patto che vengano rispettate le stringenti misure che scioglieranno i legami con Mediobanca (che controlla Generali, principale concorrente, sui mercati interessati dall’operazione) e di ridurre – mediante cessione di asset attivi – la posizione dominante altrimenti acquisita dal nuovo gruppo nel ramo danni (in particolare, in quello delle responsabilità civile auto) a livello nazionale, e per quanto concerne la distribuzione delle polizze, in 93 province.

Contestazione ISVAP su Fondiaria Sai

Fondiaria Sai è intervenuta ufficialmente per fornire alcune precisazioni sulle notizie apparse sulla stampa nelle scorse giornate. In particolare, la compagnia assicurativa sostiene che nella giornata di venerdì 15 giugno l’ISVAP avrebbe notificato alla società, ai suoi consiglieri di amministrazione e ai componenti del collegio sindacale, la contestazione di condotte ai fini del Codice delle Assicurazioni Private.

Fondiaria Sai è intervenuta ufficialmente per fornire alcune precisazioni sulle notizie apparse sulla stampa nelle scorse giornate. In particolare, la compagnia assicurativa sostiene che nella giornata di venerdì 15 giugno l’ISVAP avrebbe notificato alla società, ai suoi consiglieri di amministrazione e ai componenti del collegio sindacale, la contestazione di condotte ai fini del Codice delle Assicurazioni Private.

Le contestazioni sono originate da una serie di rilievi svolti nell’ambito del procedimento ispettivo avviato dallo stesso Istituto di Vigilanza il 4 ottobre 2010, e dalla successiva denuncia al collegio sindacale presentata in data 17 ottobre 2011 dal socio Amber Capital Investment Management, come gestore del Fondo Amber Global Opportunities Master Fund Ltd.

Sator e Palladio verso guerra legale

Secondo quanto annunciato dal quotidiano La Repubblica, Sator e Palladio starebbero avviando una battaglia legale per Fonsai. Stando a quanto dichiarato dal quotidiano, infatti, toccherà di nuovo alla Consob ed eventualmente alla magistratura, decidere l’esito della guerra finanziaria finalizzata a ottenere il controllo di Fonsai e, di conseguenza, a svolgere un ruolo di protagonista nella riorganizzazione dell’importante polo assicurativo italiano.

Secondo quanto annunciato dal quotidiano La Repubblica, Sator e Palladio starebbero avviando una battaglia legale per Fonsai. Stando a quanto dichiarato dal quotidiano, infatti, toccherà di nuovo alla Consob ed eventualmente alla magistratura, decidere l’esito della guerra finanziaria finalizzata a ottenere il controllo di Fonsai e, di conseguenza, a svolgere un ruolo di protagonista nella riorganizzazione dell’importante polo assicurativo italiano.

Sia per i consulenti legali della famiglia Ligresti, che per quelli dei fondi Sator e Palladio, infatti, la comunicazione inviata da Unipol, avente per oggetto la revoca della manleva legale e il diritto di recesso, non avrebbe alcun effetto giuridico. In altri termini, non è sufficiente affermare che non si fornisce la manleva: occorre che non vi sia il diritto giuridico che la prevede, “e questo sussiste” – interviene Dow Jones Newsire – “ed è stato anche accettato da Jonella e Paolo Ligresti”.