A livello settimanale l’indice SPMIB recupera i minimi del 2003: sarà importante chiudere sopra i 20346 la settimana corrente per allontanare almeno momentaneamente lo spettro di un nuovo minimo annuale da panico. L’importanza di questo grafico è stata indicata da Mr. Gann, che più volte nei suoi scritti ripete la valenza delle indicazioni scaturite dallo studio dei grafici weekly. È fondamentale quindi tenerlo sempre aggiornato indicando i massimi e minimi di periodo e assoluti, oltre ai livelli di resistenza e supporto sia statici sia dinamici.

A livello settimanale l’indice SPMIB recupera i minimi del 2003: sarà importante chiudere sopra i 20346 la settimana corrente per allontanare almeno momentaneamente lo spettro di un nuovo minimo annuale da panico. L’importanza di questo grafico è stata indicata da Mr. Gann, che più volte nei suoi scritti ripete la valenza delle indicazioni scaturite dallo studio dei grafici weekly. È fondamentale quindi tenerlo sempre aggiornato indicando i massimi e minimi di periodo e assoluti, oltre ai livelli di resistenza e supporto sia statici sia dinamici.

Analisi Tecnica

S&P-MIB: possibili giornate di “respiro” per le azioni del paniere

Giornata che mette in contrasto Piazza Affari con il resto del Mondo quella di ieri: mentre su tutti i mercati si respira una nuova aria

S&P-MIB: la settimana inizia in rosso

Seduta di inizio settimana ancora una volta negativa per l’SPMIB: le compravendite sul più importante indice italiano iniziano in mattinata a quota 19078. Dopo pochi minuti si raggiungono immediatamente i 18589 punti indice, che diventeranno i minimi di giornata dai quali si è ripartiti verso i massimi raggiunti nel primo pomeriggio a quota 19405. La particolarità della giornata è che il prezzo di chiusura (19092) risulta essere decisamente vicino all’apertura: si può affermare che il prezzo di apertura e di chiusura sono quasi coincidenti. Tale particolarità conferisce una forma importante alla candela sul grafico daily, che nello specifico prende il nome di candela Doji. La Doji indica un’equivalenza delle forze in gioco (la forza dei compratori e quella dei venditori si equivalgono) e quindi mostra un’indecisione sulla direzionalità del mercato. Il fatto che si la Doji si sia formata su un probabile minimo di periodo avvalora l’ipotesi invece di un cambio di tendenza almeno di breve periodo.

Seduta di inizio settimana ancora una volta negativa per l’SPMIB: le compravendite sul più importante indice italiano iniziano in mattinata a quota 19078. Dopo pochi minuti si raggiungono immediatamente i 18589 punti indice, che diventeranno i minimi di giornata dai quali si è ripartiti verso i massimi raggiunti nel primo pomeriggio a quota 19405. La particolarità della giornata è che il prezzo di chiusura (19092) risulta essere decisamente vicino all’apertura: si può affermare che il prezzo di apertura e di chiusura sono quasi coincidenti. Tale particolarità conferisce una forma importante alla candela sul grafico daily, che nello specifico prende il nome di candela Doji. La Doji indica un’equivalenza delle forze in gioco (la forza dei compratori e quella dei venditori si equivalgono) e quindi mostra un’indecisione sulla direzionalità del mercato. Il fatto che si la Doji si sia formata su un probabile minimo di periodo avvalora l’ipotesi invece di un cambio di tendenza almeno di breve periodo.

Indici: S&P500 ancora nel range 1050-840

Il tading-range presente sull’indice SP500, segnalato nella precedente analisi, non è ancora stato violato in nessuna delle due direzioni: persiste quindi l’indecisione che si riflette

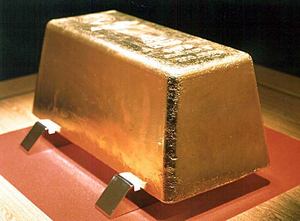

Gold: tendenza negativa da inizio anno

Il valore dell’oro è sempre di fondamentale importanza per l’economia mondiale, poiché ad esso è legato il valore della moneta. In ottica di investimenti e

Prosegue in ribasso anche il prezzo del Crude Oil

La perdita del livello-chiave posto a 74,4 sul grafico daily del Crude Oil non fa che peggiorare la tendenza negativa gia individuata e confermata alcune settimane fa’. Si aprono le strade per il raggiungimento del nuovo livello naturale posto a 47 dollari, prezzo sicuramente distante dai valori attuali di mercato ma comunque raggiungibile in un arco temporale di medio periodo, salvo la comparsa di forti segnali d’inversione al momento non presenti. Dall’inizio del ribasso, dai massimi assoluti di quest’anno, stiamo assistendo ad una seconda fase di ipervenduto discretamente accentuata (l’RSI staziona intorno al valore di 24). Situazione che conferma la tendenza in corso, ma presuppone un rimbalzo tecnico delle quotazioni utile per rientrare al ribasso da prezzi migliori di quelli attuali.

La perdita del livello-chiave posto a 74,4 sul grafico daily del Crude Oil non fa che peggiorare la tendenza negativa gia individuata e confermata alcune settimane fa’. Si aprono le strade per il raggiungimento del nuovo livello naturale posto a 47 dollari, prezzo sicuramente distante dai valori attuali di mercato ma comunque raggiungibile in un arco temporale di medio periodo, salvo la comparsa di forti segnali d’inversione al momento non presenti. Dall’inizio del ribasso, dai massimi assoluti di quest’anno, stiamo assistendo ad una seconda fase di ipervenduto discretamente accentuata (l’RSI staziona intorno al valore di 24). Situazione che conferma la tendenza in corso, ma presuppone un rimbalzo tecnico delle quotazioni utile per rientrare al ribasso da prezzi migliori di quelli attuali.

Non vi sono particolari resistenze al ribasso, se non quella a 68,2 gia violata al ribasso nelle ultime sedute di contrattazione.

Anche se può sembrare distante e non realizzabile il target proposto ( a 47 dollari), si pensi alla situazione di un anno fa’ con il petrolio intorno ai 100 dollari al barile. Gia allora era emergenza per il prezzo estremamente elevato e pochi avrebbero scommesso sul raggiungimento e superamento dei 140 dollari per barile: il livello invece è stato visto nel giro di pochi mesi con il furioso rialzo al quale abbiamo assistito.

Commodities: trading range definito per il Soybean Future

La situazione sul Soybean’s Future non è variata particolarmente dall’ultima analisi grafica daily: unica nota rilevante è la compressione dei prezzi tra due importanti livelli:

Forex: Target raggiunto sull’Euro/Dollaro

La situazione presente attualmente sui mercati mondiali è sicuramente anomala: i target a livello daily e weekly vengono raggiunti nel giro di poche sedute, con

Analisi settimanale SPMIB: raggiunti i target al ribasso

Con la chiusura della giornata di oggi si conclude la formazione della nuova candela weekly sul grafico settimanale dell’SPMIB: l’apertura di Lunedì 20 a quota 22245 non ha fornito segnali negativi e per ben 2 giornate si sono creati i presupposti per concretizzare l’inversione di breve: ipotesi smentita come vedremo successivamente. Tornando al weekly, diventa importantissima invece la chiusura di ottava a 19879: come si vede dall’immagine ci siamo portati al di sotto della linea rossa (i minimi del 2003) il che presuppone la continuazione del trend negativo nel medio-lungo periodo. Da osservare la situazione dell’RSI che registra una situazione di forte ipervenduto a livello settimanale, che in un modo (lateralizzazione e compressione dei prezzi) o nell’altro (parziale ripresa delle quotazioni) dovrà scaricarsi. Non è quindi il momento opportuno per investimenti da “cassettisti” in quanto potremo si assistere ad una ripresa delle quotazioni, ma il trend di medio-lungo periodo rimane assolutamente negativo.

Con la chiusura della giornata di oggi si conclude la formazione della nuova candela weekly sul grafico settimanale dell’SPMIB: l’apertura di Lunedì 20 a quota 22245 non ha fornito segnali negativi e per ben 2 giornate si sono creati i presupposti per concretizzare l’inversione di breve: ipotesi smentita come vedremo successivamente. Tornando al weekly, diventa importantissima invece la chiusura di ottava a 19879: come si vede dall’immagine ci siamo portati al di sotto della linea rossa (i minimi del 2003) il che presuppone la continuazione del trend negativo nel medio-lungo periodo. Da osservare la situazione dell’RSI che registra una situazione di forte ipervenduto a livello settimanale, che in un modo (lateralizzazione e compressione dei prezzi) o nell’altro (parziale ripresa delle quotazioni) dovrà scaricarsi. Non è quindi il momento opportuno per investimenti da “cassettisti” in quanto potremo si assistere ad una ripresa delle quotazioni, ma il trend di medio-lungo periodo rimane assolutamente negativo.

Confermato il trend ribassista sull’Eur/Usd

Nella precedente analisi grafica si era identificato il range da monitorare che, una volta violato dal prezzo, avrebbe permesso un forte movimento direzionale. Tale range

SPMIB: triangolo in formazione, nuovi livelli e target

Si parlava il giorno 18 Ottobre di un possibile rimbalzo dell’indice italiano SPMIB. Tale ipotesi, non è stata al momento concretizzata, ma nemmeno smentita. Vediamo immediatamente perché partendo dall’analisi del grafico weekly: a metà dell’ottava corrente la candela weekly risulta essere “inside” alla settimana precedente, quindi nessuna indicazione se non di parziale tenuta dei livelli gia indicati su questo tipo di grafico: la mancata violazione del livello posto a 20250 lascia ancora sperare in un rimbalzo importante diretto verso i 26000 punti circa.

Si parlava il giorno 18 Ottobre di un possibile rimbalzo dell’indice italiano SPMIB. Tale ipotesi, non è stata al momento concretizzata, ma nemmeno smentita. Vediamo immediatamente perché partendo dall’analisi del grafico weekly: a metà dell’ottava corrente la candela weekly risulta essere “inside” alla settimana precedente, quindi nessuna indicazione se non di parziale tenuta dei livelli gia indicati su questo tipo di grafico: la mancata violazione del livello posto a 20250 lascia ancora sperare in un rimbalzo importante diretto verso i 26000 punti circa.

Passiamo dunque al daily aggiornando le candele delle giornate trascorse dall’ultima analisi pubblicata: si parlava nel week-end scorso della possibile tenuta e ripresa dei prezzi, smentita solamente dall’attraversamento al ribasso della trend-line blu indicata sul grafico.

Ancora segnali positivi per il Dow Jones Industrial Average

Nel precedente articolo dedicato al Dow Jones si parlava di quanto fosse importante aggiornare costantemente le analisi: la volatilità estrema alla quale ci siamo dovuti abituare nell’ultimo periodo rende indispensabile osservare molto da vicino ogni singola giornata di contrattazione per ricavarne tutti gli elementi possibili.

Nel precedente articolo dedicato al Dow Jones si parlava di quanto fosse importante aggiornare costantemente le analisi: la volatilità estrema alla quale ci siamo dovuti abituare nell’ultimo periodo rende indispensabile osservare molto da vicino ogni singola giornata di contrattazione per ricavarne tutti gli elementi possibili.

Dopo soli 2 giorni di contrattazione dall’ultima analisi pubblicata, nella quale si ipotizzava una possibile tenuta dei livelli di supporto, assistiamo infatti ad un ulteriore segnale rialzista di notevole importanza: la gia citata Candela Marubozu appare nel grafico giornaliero del DJIA (Dow Jones Industrial Average) nella seduta di Lunedì 20 Ottobre. Ma andiamo con ordine.

Nella giornata di Venerdì 17 Ottobre, ultima seduta dell’ottava passata, le contrattazioni aprono alle 15:30 (ora italiana) a 8975,35 (prezzi molto vicini alla chiusura del giorno prima): successivamente assistiamo ad una forte salita delle quotazioni fino al massimo intraday creato a 9281,12. Da questo livello sono iniziate le prese di profitto degli operatori che hanno spinto l’indice a formare il minimo intraday ben sotto l’apertura della stessa giornata (8718,25). La seduta si è conclusa a 8852,22 formando una candela di colore rosso con l’upper shadow di lunghezza doppia rispetto alla lower shadow. Tale formazione presupponeva una dominanza momentanea dei venditori.

Analisi Tecnica dell’indice S&P 500: attenzione al trading range

Negli ultimi anni acquista sempre più importanza l’indice S&P 500. Gli operatori concordano nell’affermare la rilevanza di tale indice a livello mondiale, capace di infondere il proprio sentiment anche ai mercati oltreoceano. Mai come ora è quindi necessario tenerlo monitorato per individuare segnali di continuazione o inversione della tendenza, segnali che possono riversarsi anche nelle nostre piazze Europee.

Negli ultimi anni acquista sempre più importanza l’indice S&P 500. Gli operatori concordano nell’affermare la rilevanza di tale indice a livello mondiale, capace di infondere il proprio sentiment anche ai mercati oltreoceano. Mai come ora è quindi necessario tenerlo monitorato per individuare segnali di continuazione o inversione della tendenza, segnali che possono riversarsi anche nelle nostre piazze Europee.

Dal massimo di Ottobre 2007 a 1576,09 è iniziata la correzione ancora in corso fino a 940,55 punti: tale correzione non ha dimostrato fin’ora segnali d’inversione: pertanto nel medio periodo anche su questo indice ogni rialzo è da considerare come nuova occasione di vendita, fino a che non si avranno forti segnali d’inversione.

Proprio nelle ultime sedute però è stato violato un importante supporto, subito recuperato dalle quotazioni: stazioniamo ora intorno a tale livello che acquisisce sempre più importanza. L’alta volatilità ha creato una serie di candele dal body pronunciato che sembrano definire un trading range compreso tra 1046 e 841.

Commodities: situazione grafica interessante per l’olio di semi di soia

Non sono solo gli indici a perdere terreno nella bufera della crisi economica: ribassi consistenti sono stati registrati anche da altri mercati quali il cambio euro/dollaro, il petrolio e molte commodities. Tra queste ultime l’analisi tecnica mostra una situazione grafica interessante molto particolare per quanto riguarda l’olio di semi di soia (in seguito “soybean”).

Non sono solo gli indici a perdere terreno nella bufera della crisi economica: ribassi consistenti sono stati registrati anche da altri mercati quali il cambio euro/dollaro, il petrolio e molte commodities. Tra queste ultime l’analisi tecnica mostra una situazione grafica interessante molto particolare per quanto riguarda l’olio di semi di soia (in seguito “soybean”).

Il grafico daily qui proposto è relativo al future sui soybean scambiato nel CBoT.

Il periodo preso in considerazione è l’ultimo anno di contrattazioni. Dal ribasso iniziato il 7 Luglio 2008 si sono delineate due categorie di resistenze segnalate sul grafico: quelle verdi, di importanza e forza maggiore e quelle nere, da considerarsi livelli di secondaria importanza.