HSBC Holdings Plc e UBS AG potrebbero rischiare di subire perdite per 3,2 miliardi di dollari: tali perdite sono strettamente collegate al caso Madoff, riguardo in particolare ad alcune contestazioni sui doveri di custodia finanziaria in Lussemburgo ed Irlanda. Lo scorso 12 gennaio il ministro delle finanze della Francia, Christine Lagarde, aveva inviato una lettera al primo ministro del Lussemburgo e della Commissione Europea, Jean-Claude Juncker, in cui veniva sottolineato come sia attualmente in gioco l’immagine dell’industria finanziaria europea. Gli assets finanziari europei sono infatti cresciuti del 59% negli ultimi sei anni, raggiungendo quota 6,8 trilioni di euro, dato che sono stati resi appetibili dalle regole che proteggevano gli investitori.

HSBC Holdings Plc e UBS AG potrebbero rischiare di subire perdite per 3,2 miliardi di dollari: tali perdite sono strettamente collegate al caso Madoff, riguardo in particolare ad alcune contestazioni sui doveri di custodia finanziaria in Lussemburgo ed Irlanda. Lo scorso 12 gennaio il ministro delle finanze della Francia, Christine Lagarde, aveva inviato una lettera al primo ministro del Lussemburgo e della Commissione Europea, Jean-Claude Juncker, in cui veniva sottolineato come sia attualmente in gioco l’immagine dell’industria finanziaria europea. Gli assets finanziari europei sono infatti cresciuti del 59% negli ultimi sei anni, raggiungendo quota 6,8 trilioni di euro, dato che sono stati resi appetibili dalle regole che proteggevano gli investitori.

Investimenti

Advertising online in crescita: sconfiggere la crisi economica investendo in pubblicità

Tempi di crisi? Non solo, o non sempre. La recessione è realtà, la recessione avanza. Cassa integrazione e disoccupazione aumentano, in Italia. I consumi si arrestano, e i saldi in corso vivono di analisi contrastanti. Insomma, la situazione non è rosea.

Tempi di crisi? Non solo, o non sempre. La recessione è realtà, la recessione avanza. Cassa integrazione e disoccupazione aumentano, in Italia. I consumi si arrestano, e i saldi in corso vivono di analisi contrastanti. Insomma, la situazione non è rosea.

Lorenzo Sassoli de Bianchi, presidente dell’Upa, l’organismo associativo costituito dalle principali Aziende industriali, commerciali e di servizi che investono in pubblicità, col pessimismo non va d’accordo, anzi.

Nelle prime due settimane di dicembre, Mediaworld ha venduto 20 mila televisori a schermo piatto da 42 pollici. Vuol dire che la gente trascorre più tempo in casa davanti alla tv. Questa è un buona notizia per chi comunica attraverso questo mezzo. Inoltre, nel 2008 gli acquisti su Internet sono raddoppiati. Il regalo di Natale, perciò, si è comprato anche online. E questa è un’ opportunità per quella stampa che fa sinergie con la rete

Asahi punta alle acquisizioni oltreoceano per superare la crisi interna di vendite

Asahi Breweries Ltd., una delle più importanti aziende del Giappone attive nella produzione di birra, potrebbe raggiungere a breve un accordo per l’acquisto della sua unità australiana Cadbury Plc per una cifra vicina a 1,185 miliardi di dollari australiani (808 milioni di dollari), potendo in tal modo aggiungere anche il marchio per bibite analcoliche Schweppes: l’operazione è volta in particolare a fronteggiare il calo delle vendite interne di birra. Asahi, società che ha sede a Tokyo, potrà dunque acquisire anche le etichette del cordiale di Cottee e dei succhi di frutta della Spring Valley: tutto rientra nei piani dell’acquisizione, che dovrebbe ottenere i finanziamenti da nuovi prestiti bancari.

Asahi Breweries Ltd., una delle più importanti aziende del Giappone attive nella produzione di birra, potrebbe raggiungere a breve un accordo per l’acquisto della sua unità australiana Cadbury Plc per una cifra vicina a 1,185 miliardi di dollari australiani (808 milioni di dollari), potendo in tal modo aggiungere anche il marchio per bibite analcoliche Schweppes: l’operazione è volta in particolare a fronteggiare il calo delle vendite interne di birra. Asahi, società che ha sede a Tokyo, potrà dunque acquisire anche le etichette del cordiale di Cottee e dei succhi di frutta della Spring Valley: tutto rientra nei piani dell’acquisizione, che dovrebbe ottenere i finanziamenti da nuovi prestiti bancari.

Tra l’altro, tale transazione permetterà il completamento della trasformazione di Cadbury in un’azienda del settore dolciario, anche a seguito della difficile situazione che ha vissuto recentemente la sua unità statunitense di bevande analcoliche. L’industria delle bevande giapponesi si sta sempre più rivolgendo nei confronti delle bibite analcoliche e sta tentando di effettuare acquisizioni oltreoceano, a seguito del declino subito dalla vendita di birre in Giappone. La compagnia asiatica ha espresso il suo interesse per l’acquisto di due unità oceaniche: la compagnia australiana Groupe Danone SA e quella neozelandese Frucor, la quale era stata già venduta lo scorso ottobre a Suntory Ltd per una cifra superiore ai 600 milioni di euro.

Gli Hedge Fund auspicano la fine del divieto di short sui mercati: a Milano si decide a fine anno

I fondi hedge, e non solo auspicano che venga abolito, ma nessuno si sbilancia in previsioni: il divieto di “andare corti” sui titoli del mercato

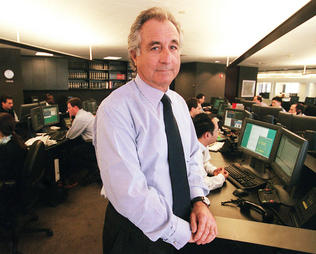

Lo scandalo Madoff poteva essere scoperto già nel 2001

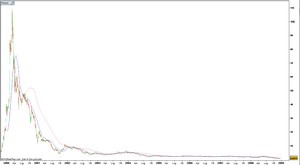

Lo scandalo Madoff poteva essere evitata già nel 2001, se si fosse usata solo una briciola di accortezza in più. In quell’anno infatti la rivista finanziaria Barron’s parlò in suo lungo e dettagliato reportage di tutte le irregolarità che si potevano nascondere dietro gli incredibili rendimenti di oltre il 15% all’anno dei fondi del “guru” di Wall Street, in qualsiasi condizioni di mercato ci si trovasse. Il giornale riportò anche l’imposizione che l’ex bagnino di Long Island dettava ai suoi clienti

Lo scandalo Madoff poteva essere evitata già nel 2001, se si fosse usata solo una briciola di accortezza in più. In quell’anno infatti la rivista finanziaria Barron’s parlò in suo lungo e dettagliato reportage di tutte le irregolarità che si potevano nascondere dietro gli incredibili rendimenti di oltre il 15% all’anno dei fondi del “guru” di Wall Street, in qualsiasi condizioni di mercato ci si trovasse. Il giornale riportò anche l’imposizione che l’ex bagnino di Long Island dettava ai suoi clienti

lei non deve raccontare a nessuno che sta investendo con me

Erin E. Arvedlund, il giornalista che realizzò quel servizio paragonò il fondo hedge di Madoff al crack Ltcm, destando stupore e fastidio nella comunità di Wall Street, che era rassicurata dal fatto che Madoff fosse stato presidente del Nasdaq.

“Vaffanbanka!” manuale di autodifesa economica e finanziaria a rendimento garantito

Sappiamo ora, che non possiamo fidarci dei report delle potenti istituzioni mondiali: questa gente è buona solo a farsi gli “affari loro”. Sappiamo anche, che quando un promotore finanziario ci vuole propinare un PAC, è bene pensarci due volte. Ma allora, escludendo i trader (che per la loro “professione” è fondamentale seguire un certo tipo di studi), come fa’ un semplice cittadino a capire dove investire? Deve armarsi di buona volontà ed iniziare a studiare l’Economia e la Finanza? Non per forza.

Sappiamo ora, che non possiamo fidarci dei report delle potenti istituzioni mondiali: questa gente è buona solo a farsi gli “affari loro”. Sappiamo anche, che quando un promotore finanziario ci vuole propinare un PAC, è bene pensarci due volte. Ma allora, escludendo i trader (che per la loro “professione” è fondamentale seguire un certo tipo di studi), come fa’ un semplice cittadino a capire dove investire? Deve armarsi di buona volontà ed iniziare a studiare l’Economia e la Finanza? Non per forza.

Anche se delle basi è giusto averle poiché la materia ci tocca direttamente (sia che vogliamo investire o meno, non si può sentir parlare di tasso fisso e variabile, PIL, disoccupazione, debito pubblico, azioni, obbligazioni e storcere il naso), basta solamente un po’ di buonsenso e una corretta informazione per non farci spennare.

“Prima o poi, sale”…forse

Gli investitori navigati, usano dire “compra in borsa, che prima o poi tutto sale”. Insomma, qualsiasi prezzo è buono per comprare, tanto alla fine tutte

La flessibilità come caratteristica fondamentale per sopravvivere negli investimenti

Le previsioni per l’anno venturo sono a dir poco catastrofiche. Si vocifera che il peggio non è alle spalle ma davanti a noi. Nuovi fallimenti, disoccupazione, sono solo due dei molteplici aspetti ai quali si rischia di dover far fronte.

Le previsioni per l’anno venturo sono a dir poco catastrofiche. Si vocifera che il peggio non è alle spalle ma davanti a noi. Nuovi fallimenti, disoccupazione, sono solo due dei molteplici aspetti ai quali si rischia di dover far fronte.

Premesso che sono e rimangono previsioni (attualmente condivisibili) quelle diffuse dai notiziari, vediamo se l’anno 2009 sarà così terribile anche per gli investitori professionisti, i cosiddetti trader.

Nei momenti di recessione come quello attuale è naturale un allontanamento delle masse dai mercati. Meglio il materasso, dice qualcuno. C’è chi, invece, è attirato dai prezzi bassi e fa spesa di azioni che ritiene “a buon prezzo” (questo argomento merita però una riflessione a parte). Ma come si comporta un trader professionista in situazioni simili?

Berlusconi fa girare e gonfiare… l’economia

In principio furono alcuni, generici, “Provvedimenti di salvataggio per quelle banche che versano in uno stato di difficoltà”.

Quindi venne il giorno del “Decreto Anti-crisi” da 80 miliardi di euro, contenente agevolazioni su bollette e tariffe, tetto al 4% per i mutui (il Governo si accollerà l’eventuale eccedenza) e l’ormai celeberrimo sussidio per indigenti denominato “Social Card”.

E mentre i capi di Stato dei più importanti Paesi europei si sono incontrati nei giorni scorsi – tagliando fuori l’Italia – a discutere quali contromisure adottare per far fronte allo tsunami finanziario che rischia di indebolire in maniera significativa il “nostro” modello economico, il Presidente del Consiglio, Silvio Berlusconi, predica un sano ottimismo come soluzione alla crisi.

Cala il valore delle partecipazioni di GIC e Temasek, ma Lee difende le due società

Il primo ministro di Singapore, Lee Hsien Loong, ha difeso in maniera decisa le performance delle più importanti compagnie di investimento di proprietà della città-stato, dopo che il valore delle partecipazioni di tali società in Citigroup Inc., Merrill Lynch & Co. ed altre banche globali hanno subito un forte calo. Government of Singapore Investment Corp. e Temasek Holdings Pte, le due principali società di investimento della nazione asiatica, le quali gestiscono ognuna più di 100 miliardi di dollari di assets, dovrebbero essere valutate in misura maggiore in relazione ai loro profitti complessivi piuttosto che per le performance di specifici assets. Come ha spiegato lo stesso Lee alla Foreign Correspondents Association:

Il primo ministro di Singapore, Lee Hsien Loong, ha difeso in maniera decisa le performance delle più importanti compagnie di investimento di proprietà della città-stato, dopo che il valore delle partecipazioni di tali società in Citigroup Inc., Merrill Lynch & Co. ed altre banche globali hanno subito un forte calo. Government of Singapore Investment Corp. e Temasek Holdings Pte, le due principali società di investimento della nazione asiatica, le quali gestiscono ognuna più di 100 miliardi di dollari di assets, dovrebbero essere valutate in misura maggiore in relazione ai loro profitti complessivi piuttosto che per le performance di specifici assets. Come ha spiegato lo stesso Lee alla Foreign Correspondents Association:

La situazione sembra molto più difficile adesso che quando le compagnie sono scese in campo, ma questi sono gli investimenti di lungo periodo.

Le due società hanno investito, tra l’altro, più di 23 miliardi di dollari, in particolare in Citigroup, UBS AG, dato che le compagnie che si dedicano ai servizi finanziari sono alla ricerca di una quantità importante di finanziamenti dopo aver riportato perdite creditizie per un trilione di dollari. È in netto declino (-59% quest’anno) anche la valutazione delle società finanziarie nel indice MSCI World.

Analisi Tecnica: situazione sul future Soybean ancora negativa

Dopo aver rotto al ribasso il triangolo formato nell’ultimo mese, il future sul Soybean sembrava aver intrapreso la strada del ribasso: dopo sole 2 giornate

Pronto il piano Ue da 200 miliardi di euro per rilanciare l’economia

200 miliardi di euro. E’ questa la risposta dell’Europa unita per fronteggiare quella che appare sempre più come la più grave crisi finanziaria degli ultimi 70 anni. Di questi 200 miliardi, che rappresentano l’1,5% del Pil europeo, 170 dovranno arrivare dai bilanci dei singoli Stati membri, ognuno chiamato a contribuire secondo le proprie possibilità e la propria situazione economica. Gli altri 30 miliardi proverranno invece sia dal bilancio dell‘Unione europea – che attraverso i fondi strutturali e il fondo sociale europeo contribuirà a finanziare le misure a sostegno dell’occupazione – sia dalla Banca europea degli investimenti, che potenzierà i suoi prestiti soprattutto alle piccole e medie imprese che investiranno nelle tecnologie verdi. E’ sicuramente come ha detto il presidente Barroso, deus machina dell’intervento, una “risposta senza precedenti per affrontare una crisi eccezzionale”. Per qauanto riguarda lo specifico delle misure, gli interventi sono stanti e di diversa natura, anche se per ora sono alla stato progettuale.

200 miliardi di euro. E’ questa la risposta dell’Europa unita per fronteggiare quella che appare sempre più come la più grave crisi finanziaria degli ultimi 70 anni. Di questi 200 miliardi, che rappresentano l’1,5% del Pil europeo, 170 dovranno arrivare dai bilanci dei singoli Stati membri, ognuno chiamato a contribuire secondo le proprie possibilità e la propria situazione economica. Gli altri 30 miliardi proverranno invece sia dal bilancio dell‘Unione europea – che attraverso i fondi strutturali e il fondo sociale europeo contribuirà a finanziare le misure a sostegno dell’occupazione – sia dalla Banca europea degli investimenti, che potenzierà i suoi prestiti soprattutto alle piccole e medie imprese che investiranno nelle tecnologie verdi. E’ sicuramente come ha detto il presidente Barroso, deus machina dell’intervento, una “risposta senza precedenti per affrontare una crisi eccezzionale”. Per qauanto riguarda lo specifico delle misure, gli interventi sono stanti e di diversa natura, anche se per ora sono alla stato progettuale.

L’Irlanda punta sugli investimenti bancari: in prima fila c’è Bank of Ireland

Il governo irlandese ha annunciato che esiste una concreta possibilità di poter investire insieme agli altri partiti all’interno sistema bancario nazionale, dato che i prestatori del paese nordeuropeo stanno tentando di rinvigorire il capitale, quasi completamente esaurito dalla crisi finanziaria globale e dalla conclusione del boom nelle proprietà decennali. Come ha fatto sapere Brian Lenihan, ministro delle finanze irlandese:

Il governo irlandese ha annunciato che esiste una concreta possibilità di poter investire insieme agli altri partiti all’interno sistema bancario nazionale, dato che i prestatori del paese nordeuropeo stanno tentando di rinvigorire il capitale, quasi completamente esaurito dalla crisi finanziaria globale e dalla conclusione del boom nelle proprietà decennali. Come ha fatto sapere Brian Lenihan, ministro delle finanze irlandese:

In alcune circostanze sarebbe più appropriato per lo Stato, attraverso il National Pensions Reserve Fund o in altri modi, di considerare di integrare gli investimenti privati.

La Irish Association of Investment Managers, i cui dodici membri gestiscono circa 260 miliardi di euro, ha fatto sapere proprio questa settimana di essersi rivolta allo stesso Lenihan a nome delle principali istituzione di investimento, al fine di immettere nuovo denaro nei quattro prestatori pubblici del paese. C’è però da precisare che l’associazione, la quale ha sede a Dublino, non ha precisato di quali istituzioni si tratta. Le banche irlandesi stanno attualmente affrontando un periodo difficile a causa delle crescenti perdite nei prestiti ipotecari e per la caduta del proprio profitto. Mentre il governo ha garantito i depositi e i prestiti per i suoi sei maggiori prestatori, ha posto invece un freno agli investimenti nelle banche da parte degli altri stati europei.

Mosca rivede il programma di investimenti per le olimpiadi 2014

La Russia prevede di ridurre le spese previste per le Olimpiadi invernali del 2014 a causa della crisi economica globale. Lo ha annunciato oggi il