Non cambia lo scenario di medio periodo, che vede un nuovo minimo (o perlomeno un doppio minimo vicino a quelli gia segnati) entro la fine dell’anno, con massima estensione temporale per i primi di Gennaio. Sul grafico settimanale si registra una candela inside alla precedente, che mette a segno comunque un 6% di performance. Non si girano dunque i grafici a swing e il Main Trend nel medio-lungo periodo. In attesa di sviluppi, l’interesse si sposta nel breve periodo sul grafico daily.

Non cambia lo scenario di medio periodo, che vede un nuovo minimo (o perlomeno un doppio minimo vicino a quelli gia segnati) entro la fine dell’anno, con massima estensione temporale per i primi di Gennaio. Sul grafico settimanale si registra una candela inside alla precedente, che mette a segno comunque un 6% di performance. Non si girano dunque i grafici a swing e il Main Trend nel medio-lungo periodo. In attesa di sviluppi, l’interesse si sposta nel breve periodo sul grafico daily.

Oscillazioni come quelle di settimana scorsa non riescono certo a far cambiare idea ai grafici: se ad ogni performance positiva oltre i 4 punti percentuali dovessimo credere che il fatidico rimbalzo stia prendendo luogo, allora saremmo cascati in errore almeno una decina di volte negli ultimi mesi. L’unico “salvagente” che ci viene in soccorso ai fini operativi, è una lettura quanto più obbiettiva dei trend del mercato indipendente dalle percentuali rosse o verdi che siano.

Cattiva Finanza? Goldman sachs rivede stime su petrolio

È notizia fresca quella di Goldman Sachs, che rivede al ribasso le sue stime per il petrolio: da un target di 200 $, scende a

Rialzo interessante quello del Dow Jones Industrial Average, che a fine giornata trova la forza di chiudere a 8635,42 punti indice, mettendo a segno una performance del 3,65%: viene da chiedersi se nel medio periodo sta cambiando vento, oppure se siamo di fronte all’ennesima oscillazione non significativa.

Rialzo interessante quello del Dow Jones Industrial Average, che a fine giornata trova la forza di chiudere a 8635,42 punti indice, mettendo a segno una performance del 3,65%: viene da chiedersi se nel medio periodo sta cambiando vento, oppure se siamo di fronte all’ennesima oscillazione non significativa.

Rialzi e ribassi violenti colpiscono gli indici mondiali, in un trend di fondo che rimane negativo per il momento. Ad ogni minima performance positiva, si grida al rialzo, ma forse quello a cui stiamo assistendo sono solo nuove occasioni di vendita. In attesa di chiari segnali d’inversione sugli indici, uno studio delle commodities mostra invece trend definiti e target raggiunti:

Rialzi e ribassi violenti colpiscono gli indici mondiali, in un trend di fondo che rimane negativo per il momento. Ad ogni minima performance positiva, si grida al rialzo, ma forse quello a cui stiamo assistendo sono solo nuove occasioni di vendita. In attesa di chiari segnali d’inversione sugli indici, uno studio delle commodities mostra invece trend definiti e target raggiunti:

Giornata “leggermente” negativa quella di ieri (se paragonata alle precedenti oscillazioni ben più ampie degli ultimi periodi) sulle piazze europee, crollate nella seconda parte della giornata: l’SPMIB chiude con un ribasso di 218 punti (-1,14%), il Mibtel perde 120 punti indice mettendo a segno un -0,80%, mentre il Dax30 lascia sul terreno lo 0,07%.

Giornata “leggermente” negativa quella di ieri (se paragonata alle precedenti oscillazioni ben più ampie degli ultimi periodi) sulle piazze europee, crollate nella seconda parte della giornata: l’SPMIB chiude con un ribasso di 218 punti (-1,14%), il Mibtel perde 120 punti indice mettendo a segno un -0,80%, mentre il Dax30 lascia sul terreno lo 0,07%.

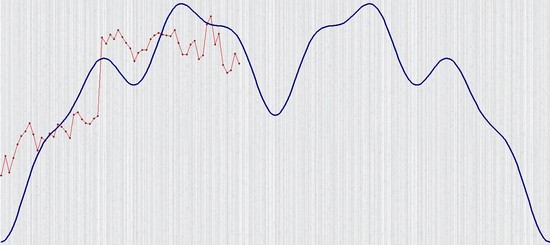

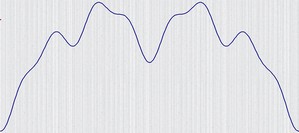

Si è fatto riferimento nei precedenti interventi alla “situazione ciclica”. L’analisi ciclica è una branchia dell’analisi tecnica particolarmente diffusa in Italia: in particolare, chi si è avvicinato da poco alle analisi dei mercati riesce a reperire molto materiale su questo argomento (talvolta trattato con estrema superficialità) e per questo motivo gli studi ciclici sono diffusi tra i neofiti (ma ciò non toglie alla efficacia e precisione di tecniche cicliche avanzate, utilizzate anche da traders professionisti).

Si è fatto riferimento nei precedenti interventi alla “situazione ciclica”. L’analisi ciclica è una branchia dell’analisi tecnica particolarmente diffusa in Italia: in particolare, chi si è avvicinato da poco alle analisi dei mercati riesce a reperire molto materiale su questo argomento (talvolta trattato con estrema superficialità) e per questo motivo gli studi ciclici sono diffusi tra i neofiti (ma ciò non toglie alla efficacia e precisione di tecniche cicliche avanzate, utilizzate anche da traders professionisti).