Fannie Mae e

Freddie Mac, le due agenzie a garanzia pubblica specializzate nei

mutui ipotecari sono a

rischio insolvenza. Aumenta infatti la probabilità che il governo americano debba ricorrere a un salvataggio delle due società travolte dal collasso dei

mutui subprime. In un intervista comparsa su

Bloomberg, William Poole ex presidente della Federal Reserve di St.Louis, spiega che

Freddie Mac ha debiti che superano di 5,2 miliardi di dollari il valore dei propri

asset nel primo trimestre. Non se la cava meglio

Fannie Mae, il cui effettivo valore degli

assett è calato del 66% a 12,2 miliardi di dollari e potrebbe quindi essere negativo nel trimestre successivo.

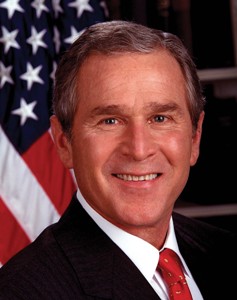

Non è dello stesso parere il

segretario del Tesoro Usa, Henry Paulson il quale ha affermato davanti al

Comitato sui servizi finanziari della Camera:

Fannie Mae e Freddie Mac, stanno solo passando attraverso il periodo impegnativo di una decisa crisi del settore abitativo che ha colpito il mercato del credito. I due gruppi continuano a ricoprire un ruolo importante nell’attuale mercato immobiliare ed è necessario che lo facciano anche in futuro.