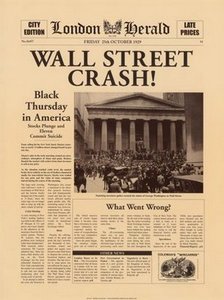

Nuovo affondo per gli indici mondiali: il rosso prevale su tutte le Piazze, con il Dow Jones Industrial Average che torna a puntare verso nuovi minimi, in un ribasso intraday fortemente direzionale e privo di rimbalzi.

Nuovo affondo per gli indici mondiali: il rosso prevale su tutte le Piazze, con il Dow Jones Industrial Average che torna a puntare verso nuovi minimi, in un ribasso intraday fortemente direzionale e privo di rimbalzi.

Ma osservando da lontano, gli indici europei mantengono, nonostante la performance negativa, un quadro di breve periodo incoraggiante: l’S&P-Mib rintraccia dalla chiusura di ieri sopra la resistenza, ma non arriva a testare il supporto a 17950, importantissimo per le prossime sedute.

L’Eurostoxx in un’ora perde 100 punti scatenando le vendite fino al test della media mobile a 200 periodi sul grafico orario, che sembra aver attutito la caduta, anche se il vero supporto è posto a 2200 punti.

Tuttavia, la volatilità attuale unita ai veloci cambi di fronte, non fanno altro che far scappare gli investitori verso mercati ritenuti “storicamente” più sicuri (sempre che si possa parlare di sicurezza, nel mondo degli investimenti): oro ed immobili tornano a far parlare di sè, e viste le reazioni sui relativi mercati sembra proprio che i flussi monetari dei piccoli investitori si siano spostati gia in buona parte sui “preziosi” e sul “mattone”.