L’Euro-Bund trattato nel mercato dei derivati Eurex, è un future finanziario con sottostante titolo di stato emesso dal Governo Federale Tedesco a scadenza compresa tra 8,5 e 10,5 anni e tasso d’interesse pari al 6%.

L’Euro-Bund trattato nel mercato dei derivati Eurex, è un future finanziario con sottostante titolo di stato emesso dal Governo Federale Tedesco a scadenza compresa tra 8,5 e 10,5 anni e tasso d’interesse pari al 6%.

Il valore del contratto è pari a 100000 euro, ma può essere trattato utilizzando un margine decisamente più ridotto: a seconda del broker i margini variano da 300 euro (intraday) a 2250 euro circa.

Il tick (valore del minimo scostamento di prezzo possibile) vale 10 euro.

Le scadenze avvengono a Marzo, Giugno, Settembre e Dicembre, esattamente il 10° giorno di calendario del mese di scadenza (o giorno successivo di borsa aperta nel caso sia un festivo). La negoziazione cessa due giorni di borsa aperta precedenti al giorno di scadenza.

Trading online

Analisi Tecnica: S&P-500 vicino ad un livello importante

Volatilità ai massimi e giornate da panico per gli operatori intraday: nella situazione attuale il quadro non è ancora chiaro, ma uno sguardo all’indice S&P-500

S&P-500: attenzione ai 922,25

Non cambia la situazione di medio periodo sull’SP500, che rimane indecifrabile fino alla violazione del range rosso disegnato sul grafico daily. Per il breve periodo,

Commodities: target e livelli delle più trattate

Sembra ormai esplosa la bolla delle Commodities: in soli 4 mesi alcune hanno addirittura dimezzato il loro prezzo sul mercato (è il caso del rame e del petrolio che rispettivamente hanno subito ribassi del 50% e 53%). Graficamente, non si può ancora affermare che abbiamo toccato il fondo: mancano all’appello target ribassisti che non sono ancora stati smentiti (nonostante la ripresa parziale di alcuni livelli) in nessun modo. Per cui attualmente si mantengono le posizioni short riducendo gli stop loss e ponendo particolare attenzione alle singole giornate di contrattazione.

Sembra ormai esplosa la bolla delle Commodities: in soli 4 mesi alcune hanno addirittura dimezzato il loro prezzo sul mercato (è il caso del rame e del petrolio che rispettivamente hanno subito ribassi del 50% e 53%). Graficamente, non si può ancora affermare che abbiamo toccato il fondo: mancano all’appello target ribassisti che non sono ancora stati smentiti (nonostante la ripresa parziale di alcuni livelli) in nessun modo. Per cui attualmente si mantengono le posizioni short riducendo gli stop loss e ponendo particolare attenzione alle singole giornate di contrattazione.

Precedentemente abbiamo proposto diverse analisi su alcune commodities interessanti, vediamo ora come si è evoluta la situazione dopo qualche tempo:

Indici: S&P500 ancora nel range 1050-840

Il tading-range presente sull’indice SP500, segnalato nella precedente analisi, non è ancora stato violato in nessuna delle due direzioni: persiste quindi l’indecisione che si riflette

Commodities: trading range definito per il Soybean Future

La situazione sul Soybean’s Future non è variata particolarmente dall’ultima analisi grafica daily: unica nota rilevante è la compressione dei prezzi tra due importanti livelli:

Analisi Tecnica dell’indice S&P 500: attenzione al trading range

Negli ultimi anni acquista sempre più importanza l’indice S&P 500. Gli operatori concordano nell’affermare la rilevanza di tale indice a livello mondiale, capace di infondere il proprio sentiment anche ai mercati oltreoceano. Mai come ora è quindi necessario tenerlo monitorato per individuare segnali di continuazione o inversione della tendenza, segnali che possono riversarsi anche nelle nostre piazze Europee.

Negli ultimi anni acquista sempre più importanza l’indice S&P 500. Gli operatori concordano nell’affermare la rilevanza di tale indice a livello mondiale, capace di infondere il proprio sentiment anche ai mercati oltreoceano. Mai come ora è quindi necessario tenerlo monitorato per individuare segnali di continuazione o inversione della tendenza, segnali che possono riversarsi anche nelle nostre piazze Europee.

Dal massimo di Ottobre 2007 a 1576,09 è iniziata la correzione ancora in corso fino a 940,55 punti: tale correzione non ha dimostrato fin’ora segnali d’inversione: pertanto nel medio periodo anche su questo indice ogni rialzo è da considerare come nuova occasione di vendita, fino a che non si avranno forti segnali d’inversione.

Proprio nelle ultime sedute però è stato violato un importante supporto, subito recuperato dalle quotazioni: stazioniamo ora intorno a tale livello che acquisisce sempre più importanza. L’alta volatilità ha creato una serie di candele dal body pronunciato che sembrano definire un trading range compreso tra 1046 e 841.

Commodities: situazione grafica interessante per l’olio di semi di soia

Non sono solo gli indici a perdere terreno nella bufera della crisi economica: ribassi consistenti sono stati registrati anche da altri mercati quali il cambio euro/dollaro, il petrolio e molte commodities. Tra queste ultime l’analisi tecnica mostra una situazione grafica interessante molto particolare per quanto riguarda l’olio di semi di soia (in seguito “soybean”).

Non sono solo gli indici a perdere terreno nella bufera della crisi economica: ribassi consistenti sono stati registrati anche da altri mercati quali il cambio euro/dollaro, il petrolio e molte commodities. Tra queste ultime l’analisi tecnica mostra una situazione grafica interessante molto particolare per quanto riguarda l’olio di semi di soia (in seguito “soybean”).

Il grafico daily qui proposto è relativo al future sui soybean scambiato nel CBoT.

Il periodo preso in considerazione è l’ultimo anno di contrattazioni. Dal ribasso iniziato il 7 Luglio 2008 si sono delineate due categorie di resistenze segnalate sul grafico: quelle verdi, di importanza e forza maggiore e quelle nere, da considerarsi livelli di secondaria importanza.

Il crollo di General Motors: il quadro grafico è critico da diversi anni

Come gia spiegato nei primi articoli, i limiti dell’analisi tecnica sono compensati mediante uno studio fondamentale delle aziende: l’analisi tecnica non può per esempio prevedere o ipotizzare il fallimento di un’azienda, come invece studi dei bilanci della stessa possono indicare. Questo limite può essere compensato comunque, mediante l’individuazione delle debolezze grafiche e quindi delle situazioni sfavorevoli per investimenti rialzisti di lungo periodo.

Come gia spiegato nei primi articoli, i limiti dell’analisi tecnica sono compensati mediante uno studio fondamentale delle aziende: l’analisi tecnica non può per esempio prevedere o ipotizzare il fallimento di un’azienda, come invece studi dei bilanci della stessa possono indicare. Questo limite può essere compensato comunque, mediante l’individuazione delle debolezze grafiche e quindi delle situazioni sfavorevoli per investimenti rialzisti di lungo periodo.

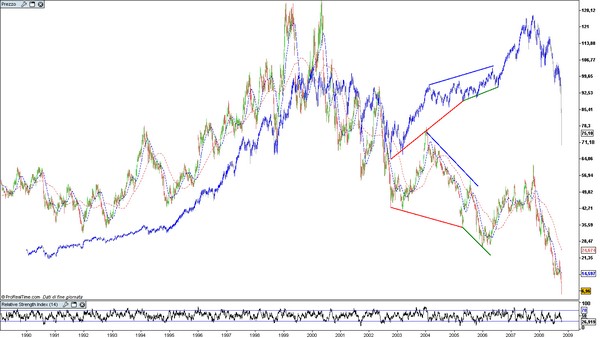

Rumors di mercato parlano di un possibile fallimento di General Motors, azienda di rilievo mondiale quotata nel mercato NYSE.

Mediante una tecnica di analisi gia proposta nei precedenti articoli (ovvero il confronto tra l’andamento di uno strumento finanziario e un’indice di riferimento) proviamo ad individuare gli aspetti critici che hanno portato ad una perdita di valore delle azioni a dir poco vertiginosa.

Dal 1991 al 2003 circa si può notare una certa concordanza nei due valori: non vi sono divergenze degne di nota tra i due prezzi, pertanto fino a quel momento non si sono presentati presupposti ne di debolezza ne di forza relativa.

Intesa-SanPaolo: situazione grafica.

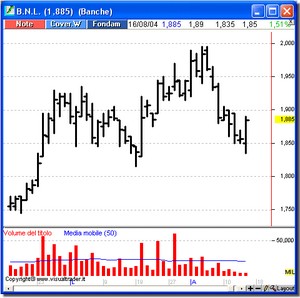

Difficile in questo momento storico decidere di investire in un titolo bancario. Risulta necessario comunque monitorare l’andamento di questo settore, sia per chi ha delle

I target di Tenaris

Giornata fortemente negativa per gli indici italiani, trainati al ribasso da una serie di Blue Chips che hanno registrato performance negative da panic-selling.

Giornata fortemente negativa per gli indici italiani, trainati al ribasso da una serie di Blue Chips che hanno registrato performance negative da panic-selling.

Tra queste, spicca sicuramente il ribasso di Tenaris che in una sola giornata perde il 11,13 % chiudendo a quota 12,94.

I venditori sono usciti dalla Piazza solamente dopo aver chiuso un gap-up di lunga data, quello del 21-02-2008 situato a 12,99-13,18.

Da diversi giorni la media mobile a 55 periodi funge da resistenza per i prezzi: nessuno si poteva aspettare un’accelerazione simile, ma il target era sotto gli occhi da tempo (il gap sopraccitato).

SPMIB: analisi del Lunedì

Ennesima settimana d’indecisione per l’SPMIB che si conclude con la formazione di una candela rossa sul grafico weekly nonostante sia stato visto un massimo superiore alla settimana del 15-19- Settembre.

Ennesima settimana d’indecisione per l’SPMIB che si conclude con la formazione di una candela rossa sul grafico weekly nonostante sia stato visto un massimo superiore alla settimana del 15-19- Settembre.

A livello daily la situazione è ancora più complessa: le quotazioni si sono ristabilite fermamente sotto la trend-line blu segnalata settimana scorsa, che funge da spartiacque tra le previsioni rialziste e ribassiste.

Rimane quindi negativo il quadro generale, confermato anche dallo stazionamento delle contrattazioni sotto la media mobile a 55 periodi.

L’area che negli ultimi giorni ha sorretto le quotazioni è 26800: livello da tenere in considerazione nella settimana a venire. Se violato al ribasso con volumi adeguati, i prezzi subiranno una forte accelerazione fino al prossimo supporto previsto.

Analisi tecnica: le 24 Regole di Gann

Mr. Gann, nei suoi scritti cita più volte una serie di regole comportamentali dedicate agli investitori. L’attenta osservazione e applicazione di queste, riduce sensibilmente il rischio di perdere i propri risparmi nei mercati mobiliari. Invitiamo ad una lettura attenta di quanto segue, ma soprattutto ad un’analisi personale rispetto a queste regole, così da essere in grado di riconoscere e correggere i propri errori immediatamente.

Mr. Gann, nei suoi scritti cita più volte una serie di regole comportamentali dedicate agli investitori. L’attenta osservazione e applicazione di queste, riduce sensibilmente il rischio di perdere i propri risparmi nei mercati mobiliari. Invitiamo ad una lettura attenta di quanto segue, ma soprattutto ad un’analisi personale rispetto a queste regole, così da essere in grado di riconoscere e correggere i propri errori immediatamente.

Le 24 Regole di Gann

1) Dividi il tuo capitale in 10 parti uguali e rischiane al massimo solo una per operazione.

2) Usa sempre lo stop loss.

3) Non sovraesporti (overtrade), perchè violeresti la regola N.1.

4) Non permettere mai che un profitto diventi perdita. Per far ciò alza il tuo stop-loss (o abbassalo se sei al ribasso) man mano che i prezzi salgono (o scendono). In tale maniera, l’eventuale inversione di tendenza, ti “liquiderà” mentre sei ancora in “profitto”.

5) Segui sempre la tendenza. Non pensare di anticiparla. Non intervenire ne in acquisto ne in vendita se non sei sicuro della direzione del mercato o del singolo titolo.

6) Se hai dubbi, astieniti da qualsiasi operazione.

Non solo prezzi: introduzione ai volumi di scambio

Solitamente si pensa che un’analisi si esegue unicamente sulle serie di prezzi: in realtà questo atteggiamento riduce la possibilità di creare un quadro complessivo e approfondito del Mercato oggetto di studio. È utile unire alle serie di prezzi e al loro studio, i volumi di scambio (disponibili su qualsiasi piattaforma di trading) per ricercare conferme o anomalie di mercato.

Solitamente si pensa che un’analisi si esegue unicamente sulle serie di prezzi: in realtà questo atteggiamento riduce la possibilità di creare un quadro complessivo e approfondito del Mercato oggetto di studio. È utile unire alle serie di prezzi e al loro studio, i volumi di scambio (disponibili su qualsiasi piattaforma di trading) per ricercare conferme o anomalie di mercato.

Per volumi si intende la quantità scambiata di uno strumento (siano azioni, future, covered warrant, o quant’altro). Sono solitamente visibili nella parte inferiore di un grafico, e sono rappresentati da un istogramma: ogni barra dell’istogramma indica la quantità di scambi avvenuti nell’arco di tempo impostato (time frame). Vi si possono applicare determinati oscillatori come sulla serie di prezzi.

Innanzitutto, i trend dei mercati devono essere sostenuti da elevati volumi per durare nel tempo. Così anche nelle inversioni di tendenza, bisogna assistere ad un aumento sulla media degli scambi, per avere una conferma che l’inversione stia effettivamente avvenendo.