A poco più di cinque anni dallo scoppio della crisi finanziaria negli Stati Uniti legata alla bolla dei mutui subprime, la speculazione sui prodotti finanziari strutturati torna prepotentemente alla ribalta in una fase di mercato dove i tassi di interessi sui minimi di sempre stanno spingendo gli investitori verso strumenti particolarmente rischiosi allo scopo di ottenere rendimenti reali molto positivi. Gli speculatori si sono lanciati nuovamente nella corsa all’acquisto di obbligazioni legate a prestiti per grandi progetti commerciali, dagli alberghi ai centri commerciali.

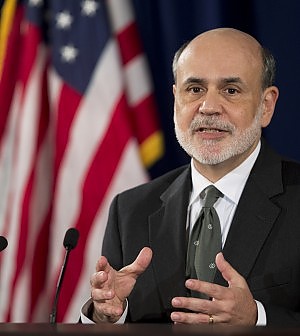

FED

FED: tassi confermati fino al 2015

La Federal Reserve ha confermato il tasso di interesse sui prestiti interbancari a zero, dichiarando che l’agevolazione resterà fino al 2015. L’istituto ha inoltre incrementato l’acquisto di Bond.

La Federal Reserve ha confermato il tasso di interesse sui prestiti interbancari a zero, dichiarando che l’agevolazione resterà fino al 2015. L’istituto ha inoltre incrementato l’acquisto di Bond.

Euro in rialzo dopo fiducia alla Grecia

Ottimismo nell’Europa Unita; il ministro delle Finanze della Grecia, Evangelos Venizelos a Bruxelles dichiara che ci sarà un’adesione totale al piano di ristrutturazione del debito della Grecia da parte degli investitori privati. La giornata critica era prevista per Giovedì scorso ed in effetti le adesioni non sono tardate ad arrivare (la quota del 65% è stata infatti raggiunta istantaneamente) per questo le parole di Evangelos non sorprendono molto i mercati e l’opinione pubblica ma consolidano comunque il sentore che il peggio sia passato.

Ottimismo nell’Europa Unita; il ministro delle Finanze della Grecia, Evangelos Venizelos a Bruxelles dichiara che ci sarà un’adesione totale al piano di ristrutturazione del debito della Grecia da parte degli investitori privati. La giornata critica era prevista per Giovedì scorso ed in effetti le adesioni non sono tardate ad arrivare (la quota del 65% è stata infatti raggiunta istantaneamente) per questo le parole di Evangelos non sorprendono molto i mercati e l’opinione pubblica ma consolidano comunque il sentore che il peggio sia passato.

Anche se la situazione non è comunque buona, visto che si tratta tutto sommato di un “default controllato” per il Paese, l’importanza delle adesioni era la preoccupazione principale per la tenuta dell’intera Unione Europea ed ora si può affermare che c’è una base solida per continuare il lavoro iniziato con la Grecia.

L’operazione Twist della FED e la risposta (piatta) del mercato

L’operazione “Twist” presentata da Bernanke la scorsa settimana sembra non aver prodotto alcun risultato, tanto in positivo quanto in negativo. La discussione dell’operazione, che ricordiamo intendeva spostare la scadenza temporale dei titoli presenti in portafoglio vendendo quelli a breve termine ed acquistando quelli a lungo, continua anche oggi e più passa il tempo, più ci si accorge che il provvedimento non è assolutamente congruo alla situazione in cui ci troviamo.

L’operazione “Twist” presentata da Bernanke la scorsa settimana sembra non aver prodotto alcun risultato, tanto in positivo quanto in negativo. La discussione dell’operazione, che ricordiamo intendeva spostare la scadenza temporale dei titoli presenti in portafoglio vendendo quelli a breve termine ed acquistando quelli a lungo, continua anche oggi e più passa il tempo, più ci si accorge che il provvedimento non è assolutamente congruo alla situazione in cui ci troviamo.

Settore Bancario: scongiurato il terzo intervento della Fed, Bernanke tranquillizza i mercati

Il Presidente della Federal Reserve è una di quelle figure in grado di catalizzare l’attenzione dell’intero Mercato Globale nei suoi interventi e le sue parole guidano rialzi e ribassi facendo anche trattenere il respiro. Gli operatori lo sanno bene e quando Bernanke ha annunciato che non ci sarebbe stato nessun nuovo intervento a sostegno dei titoli pubblici americani il mercato ha avuto un momento di debolezza, fino a quando lo stesso Presidente non ha indicato l’avvio per l’economia americana di una lenta ripresa sostenuta dalle sue personali opinioni ottimistiche.

Il Presidente della Federal Reserve è una di quelle figure in grado di catalizzare l’attenzione dell’intero Mercato Globale nei suoi interventi e le sue parole guidano rialzi e ribassi facendo anche trattenere il respiro. Gli operatori lo sanno bene e quando Bernanke ha annunciato che non ci sarebbe stato nessun nuovo intervento a sostegno dei titoli pubblici americani il mercato ha avuto un momento di debolezza, fino a quando lo stesso Presidente non ha indicato l’avvio per l’economia americana di una lenta ripresa sostenuta dalle sue personali opinioni ottimistiche.

Boom dei cantieri Usa, nonostante il calo della produzione industriale

Gli ultimi dati provenienti dalle piazze finanziarie sottolineano il buon andamento del comparto immobiliare statunitense, in crescita nonostante le difficoltà della produzione industriale. A maggio

Euforia a Wall Street, nonostante i pessimi dati sul Pil Usa

Le borse statunitensi hanno chiuso l’ultima seduta con un’insolita euforia: insolita perchè gli ottimi rialzi sono arrivati a margine dell’annuncio della contrazione subita dal Pil statunitense,

Tassi Usa ai minimi storici, la Fed pronta stasera a tagliarli fino allo 0,5%

Si attende con trepidazione anche se forse con meno curisosità di quella che meriterebbe, la riunione della Fed di stasera, che è sicuramente destinata ad entrare nella storia, considerando che viene dato per scontato un taglio dei tassi di cinquanta punti, al livello record minimo storico di 0,5%. I Treasury Usa di conseguenza sono in rialzo in Europa, con il rendimento dei titoli a 10 e 30 anni ai minimi storici. Gli investitori guardano infatti al comunicato che sarà rilasciato dopo la riunione della Fed oggi per ottenere dei segnali su una politica non convenzionale. Il presidente della Fed Ben Bernanke ha di recente affermato che la banca centrale potrebbe comprare titoli a lungo termine emessi dal Tesoro Usa o da agenzie sponsorizzate dal governo per ridurre i rendimenti e stimolare la domanda.

Si attende con trepidazione anche se forse con meno curisosità di quella che meriterebbe, la riunione della Fed di stasera, che è sicuramente destinata ad entrare nella storia, considerando che viene dato per scontato un taglio dei tassi di cinquanta punti, al livello record minimo storico di 0,5%. I Treasury Usa di conseguenza sono in rialzo in Europa, con il rendimento dei titoli a 10 e 30 anni ai minimi storici. Gli investitori guardano infatti al comunicato che sarà rilasciato dopo la riunione della Fed oggi per ottenere dei segnali su una politica non convenzionale. Il presidente della Fed Ben Bernanke ha di recente affermato che la banca centrale potrebbe comprare titoli a lungo termine emessi dal Tesoro Usa o da agenzie sponsorizzate dal governo per ridurre i rendimenti e stimolare la domanda.

Da adesso in poi la politica monetaria, nel tentativo di stimolare l’economia, dovrà basarsi su strumenti non tradizionali, che non rientrano esclusivamente nei cambiamenti dei tassi di interesse,

ha commentato l’ex governatore della Fed Lyle Gramley.

Fed approva American Express come banca commerciale per riassestare perdite

American Express Co. ha ottenuto il consenso della Federal Reserve per diventare una banca commerciale: in tal modo la società statunitense potrà accedere ai fondi governativi, un particolare non indifferente in un periodo in cui sono molto alti i rischi per il settore delle carte di credito. La Fed ha rinunciato a un periodo di attesa di trenta giorni riguardo a tale richiesta a causa delle circostanze inusuali che stanno influenzando i mercati finanziari. Il portavoce della Fed, Ben Bernanke, ed i suoi colleghi hanno approvato il piano all’unanimità.

American Express Co. ha ottenuto il consenso della Federal Reserve per diventare una banca commerciale: in tal modo la società statunitense potrà accedere ai fondi governativi, un particolare non indifferente in un periodo in cui sono molto alti i rischi per il settore delle carte di credito. La Fed ha rinunciato a un periodo di attesa di trenta giorni riguardo a tale richiesta a causa delle circostanze inusuali che stanno influenzando i mercati finanziari. Il portavoce della Fed, Ben Bernanke, ed i suoi colleghi hanno approvato il piano all’unanimità.

Con i rischi crescenti nel tasso di disoccupazione degli Stati Uniti, ottobre è stato il primo mese dal 1993 in cui le compagnie di carte di credito non sono riuscite nell’intento di vendere i bond sostenuti dai pagamenti dei clienti. American Express ha fatto sapere lo scorso mese che i detentori di carte di credito non sono stati in grado di ripagare i prestiti nel terzo trimestre a un tasso almeno doppio rispetto al 2007. Frederic Dickson, stratega di mercato per la D.A. Davidson di Lake Oswego (Oregon), si è così espresso:

Quell’impresa si è completamente inaridita. Se fossi un azionista, non mi invierebbe un messaggio così incoerente.

Lorenzo Bini Smaghi spiega il perchè della politica”prudente”della bce rispetto a quella della fed

Se la Banca centrale europea e i governi della zona euro replicassero nel Vecchio Continente le politiche monetaria e di bilancio adottate dalla Federal Reserve e dall’amministrazione Usa produrrebbero effetti destabilizzanti per l’economia europea. Lo sostiene Lorenzo Bini Smaghi, membro del consiglio esecutivo della Bce secondo il testo dell’intervento preparato per una lezione presso il Collegio Carlo Alberto di Moncalieri.

Se la Banca centrale europea e i governi della zona euro replicassero nel Vecchio Continente le politiche monetaria e di bilancio adottate dalla Federal Reserve e dall’amministrazione Usa produrrebbero effetti destabilizzanti per l’economia europea. Lo sostiene Lorenzo Bini Smaghi, membro del consiglio esecutivo della Bce secondo il testo dell’intervento preparato per una lezione presso il Collegio Carlo Alberto di Moncalieri.

Le economie sulle due sponde dell’Atlantico sono in parte diverse e la loro gestione richiede politiche monetarie e di bilancio in parte diverse. Sono più graduali e meno “attiviste” in Europa rispetto agli Stati Uniti

sostiene il banchiere centrale nell’intervento dal titolo ‘Le politiche economiche sulle due sponde dell’Atlantico: (perchè) sono diverse’.

Nuove mosse contro la crisi: la Fed riduce i tassi, la FDIC si muove contro i pignoramenti

Proseguono gli sforzi da parte delle istituzioni USA nel tentativo di porre le basi per la fine della crisi. Ieri si sono mosse sia la Federal Reserve che la FDIC. La Fed di Ben Bernanke ha ridotto i tassi di interesse di 50 punti base, portando l’obiettivo per i tassi overnight all’1%, il più basso dal giugno 2004. L’intervento di ieri era nell’aria ed è stato giustificato dalla necessità di sostenere i mercati finanziari, troppo colpiti dalla crisi e potenzialmente in grado di portare ulteriori riduzioni nella spesa, cosa che deteriorerebbe le prospettive di crescita dell’area USA. Parlando poi dell’inflazione la Fed ha dichiarato che per il quarto trimestre è atteso un rallentamento dell’indice dei prezzi dovuto sia al forte calo delle commodities che al cattivo andamento della crescita. Se l’inflazione risultasse effettivamente in rallentamento potremmo assistere ad un ulteriore taglio dei tassi.

Proseguono gli sforzi da parte delle istituzioni USA nel tentativo di porre le basi per la fine della crisi. Ieri si sono mosse sia la Federal Reserve che la FDIC. La Fed di Ben Bernanke ha ridotto i tassi di interesse di 50 punti base, portando l’obiettivo per i tassi overnight all’1%, il più basso dal giugno 2004. L’intervento di ieri era nell’aria ed è stato giustificato dalla necessità di sostenere i mercati finanziari, troppo colpiti dalla crisi e potenzialmente in grado di portare ulteriori riduzioni nella spesa, cosa che deteriorerebbe le prospettive di crescita dell’area USA. Parlando poi dell’inflazione la Fed ha dichiarato che per il quarto trimestre è atteso un rallentamento dell’indice dei prezzi dovuto sia al forte calo delle commodities che al cattivo andamento della crescita. Se l’inflazione risultasse effettivamente in rallentamento potremmo assistere ad un ulteriore taglio dei tassi.

Caterpillar, Texas Instruments e Sun zavorrano gli indici USA. La Fed soccorre i fondi monetari

Brutta seduta per il mercato americano: gli indici tornano a scendere con ribassi intorno al 3% a causa delle trimestrali deludenti. Tra i tecnologici si salva solo Apple, la società californiana produttrice dell’iPod ha infatti battuto le stime di ogni analista con profitti in aumento del 26%. Brutte notizie invece da Texas Instruments e Sun Microsystems, con quest’ultima che ha fatto registrare una trimestrale in perdita. Significativa poi la trimestrale di Caterpillar. Il primo produttore di ruspe al mondo ha registrato un utile sotto le attese, a quota 868 milioni di dollari ed in calo dai 927 milioni dell’anno scorso. In aumento del 13% i ricavi.

Brutta seduta per il mercato americano: gli indici tornano a scendere con ribassi intorno al 3% a causa delle trimestrali deludenti. Tra i tecnologici si salva solo Apple, la società californiana produttrice dell’iPod ha infatti battuto le stime di ogni analista con profitti in aumento del 26%. Brutte notizie invece da Texas Instruments e Sun Microsystems, con quest’ultima che ha fatto registrare una trimestrale in perdita. Significativa poi la trimestrale di Caterpillar. Il primo produttore di ruspe al mondo ha registrato un utile sotto le attese, a quota 868 milioni di dollari ed in calo dai 927 milioni dell’anno scorso. In aumento del 13% i ricavi.

Continua il crollo dei mercati: le banche centrali tagliano i tassi, in Inghilterra un piano di sostegno alle banche

Non ha precedenti la mossa a cui hanno preso parte le più grandi banche centrali del pianeta: in USA, Europa, Canada, Inghilterra e Svezia i tassi di interesse sono stati ridotti di 50 punti base. Ribassi anche in Cina (27 punti base), Hong Kong (50 punti base) e Svizzera (50 punti base). Questo dopo che ieri la banca centrale australiana aveva ridotto i tassi di un punto percentuale. Quello a cui abbiamo assistito è un taglio dei tassi coordinato a livello mondiale e viene in risposta al crollo dei mercati azionari. La speranza è quella di bloccare il panic selling di questi giorni riducendo la volatilità dei mercati. Un secondo obiettivo è poi quello di riportare i tassi interbancari ai livelli delle scorse settimane, in modo da togliere un ulteriore fardello alle banche in cerca di liquidità a breve termine. L’intervento delle banche centrali era stato anticipato dal discorso di Ben Bernanke (direttore della FED), il quale aveva parlato di evidenti segnali di rallentamento dell’economia statunitense e della conseguente presa di coscienza da parte della FED della necessità di un taglio dei tassi.

Non ha precedenti la mossa a cui hanno preso parte le più grandi banche centrali del pianeta: in USA, Europa, Canada, Inghilterra e Svezia i tassi di interesse sono stati ridotti di 50 punti base. Ribassi anche in Cina (27 punti base), Hong Kong (50 punti base) e Svizzera (50 punti base). Questo dopo che ieri la banca centrale australiana aveva ridotto i tassi di un punto percentuale. Quello a cui abbiamo assistito è un taglio dei tassi coordinato a livello mondiale e viene in risposta al crollo dei mercati azionari. La speranza è quella di bloccare il panic selling di questi giorni riducendo la volatilità dei mercati. Un secondo obiettivo è poi quello di riportare i tassi interbancari ai livelli delle scorse settimane, in modo da togliere un ulteriore fardello alle banche in cerca di liquidità a breve termine. L’intervento delle banche centrali era stato anticipato dal discorso di Ben Bernanke (direttore della FED), il quale aveva parlato di evidenti segnali di rallentamento dell’economia statunitense e della conseguente presa di coscienza da parte della FED della necessità di un taglio dei tassi.

E ora la parola per cercare di risolvere la crisi passa ai politici e visto le premesse c’è da tremare

Anche Berlusconi con il suo sharme e il suo innegabile potere di convincimento ha dovuto alzare bandiera bianca di fronte alla pervicacia della cancelliera Angela