I future sulla Borsa di Wall Street sono in forte calo prima dell’apertura di oggi pomeriggio, dopo che il Senato Usa ha bocciato il pacchetto di aiuti urgenti da destinare all’industria dell’auto. Le perdite dei tre indici principali si aggirano intorno ai 3 punti percentuali. General Motors e Ford sono attese a un avvio molto pesante. GM, la società più colpita dalla mancata approvazione del piano, cede oltre il 30% nelle contrattazioni del preborsa di Francoforte, Ford perde quasi il 10%. E l’Europa ovviamente non può ch reagire malissimo alla decisione del Senato di bocciare il piano di aiuti alle auto. Come già accaduto in occasione del piano Paulson di salvataggio delle banche, la camera alta del Congresso americano, ha bocciato gli aiuti di Stato da 11 miliardi di dollari, gettando i mercati finanziari nuovamente nel panico. Il problema infatti si pone a livello mondiale, essendo molto forte la presenza dei colossi dell’auto Usa in Europa ed Asia. E’ per questo motivo che si moltiplicano le iniziative dei governi europei che hanno sul loro territorio impianti e personale delle divisioni europee dei colossi americani dell’auto.

I future sulla Borsa di Wall Street sono in forte calo prima dell’apertura di oggi pomeriggio, dopo che il Senato Usa ha bocciato il pacchetto di aiuti urgenti da destinare all’industria dell’auto. Le perdite dei tre indici principali si aggirano intorno ai 3 punti percentuali. General Motors e Ford sono attese a un avvio molto pesante. GM, la società più colpita dalla mancata approvazione del piano, cede oltre il 30% nelle contrattazioni del preborsa di Francoforte, Ford perde quasi il 10%. E l’Europa ovviamente non può ch reagire malissimo alla decisione del Senato di bocciare il piano di aiuti alle auto. Come già accaduto in occasione del piano Paulson di salvataggio delle banche, la camera alta del Congresso americano, ha bocciato gli aiuti di Stato da 11 miliardi di dollari, gettando i mercati finanziari nuovamente nel panico. Il problema infatti si pone a livello mondiale, essendo molto forte la presenza dei colossi dell’auto Usa in Europa ed Asia. E’ per questo motivo che si moltiplicano le iniziative dei governi europei che hanno sul loro territorio impianti e personale delle divisioni europee dei colossi americani dell’auto.

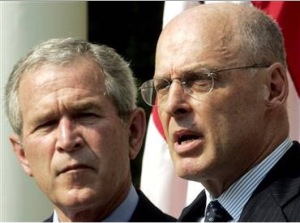

Paulson

Si esaurisce il rimbalzo. Negli USA e in Asia in mercati tornano a scendere, preoccupa la crescita

Torna il segno meno sui mercati azionari dopo le sedute negative negli Stati Uniti e in Asia. Gli sforzi delle istituzioni per mettere fine all’emergenza finanziaria non hanno portato nuovi rialzi. Negli USA Henry Paulson ha annunciato misure per la ricapitalizzazione del settore bancario, dando quindi avvio al piano B. Il Tesoro degli Stati Uniti spenderà 250 miliardi di dollari per comprare azioni delle principali banche del paese, seguendo così il percorso di rafforzamento patrimoniale delle banche portato avanti dai paesi europei. In Giappone invece la banca centrale ha promosso una forte azione di sostegno ai mercati, mettendo a disposizione liquidità a breve termine in misura illimitata alle società che ne facessero richiesta . Come anticipato ieri i mercati sono tornati a concentrarsi sulle prospettive dell’economia e sui profitti delle società, con le sedute dominate dalle preoccupazioni per la capacità di spesa dei consumatori.

Torna il segno meno sui mercati azionari dopo le sedute negative negli Stati Uniti e in Asia. Gli sforzi delle istituzioni per mettere fine all’emergenza finanziaria non hanno portato nuovi rialzi. Negli USA Henry Paulson ha annunciato misure per la ricapitalizzazione del settore bancario, dando quindi avvio al piano B. Il Tesoro degli Stati Uniti spenderà 250 miliardi di dollari per comprare azioni delle principali banche del paese, seguendo così il percorso di rafforzamento patrimoniale delle banche portato avanti dai paesi europei. In Giappone invece la banca centrale ha promosso una forte azione di sostegno ai mercati, mettendo a disposizione liquidità a breve termine in misura illimitata alle società che ne facessero richiesta . Come anticipato ieri i mercati sono tornati a concentrarsi sulle prospettive dell’economia e sui profitti delle società, con le sedute dominate dalle preoccupazioni per la capacità di spesa dei consumatori.

Il G7 delude in parte le aspettative: impegni comuni, ma azioni scollegate

E’ terminata con poco più di un nulla di fatto la riunione del G7 di ieri. I sette paesi più industrializzati del mondo non hanno infatti trovato una base comune di azioni da promuovere, ma si sono limitati ad un accordo piuttosto generico che lascia i vari governi liberi di agire come meglio credono. Nel comunicato leggiamo che

E’ terminata con poco più di un nulla di fatto la riunione del G7 di ieri. I sette paesi più industrializzati del mondo non hanno infatti trovato una base comune di azioni da promuovere, ma si sono limitati ad un accordo piuttosto generico che lascia i vari governi liberi di agire come meglio credono. Nel comunicato leggiamo che

“la situazione attuale richiede azioni urgenti ed eccezionali […] verranno presi tutti i provvedimenti necessari a sbloccare il mercato del credito e il mercato monetario”.

Gli elementi concreti scarseggiano a favore di prese di posizione che fanno capire ben poco in merito a ciò che potrà essere fatto. L’unica cosa che sembra data per assodata è che non verranno fatte fallire altre banche, è stato infatti preso l’impegno di concedere risorse aggiuntive alle banche in difficoltà.

I mercati crollano aspettando il G7; le proposte di USA, UK e Germania

Prosegue senza sosta il crollo dei listini azionari. In nottata Wall Street ha visto l’indice dei titoli industriali, il Dow Jones, scendere sotto quota 9000 con un ribasso del 7%; in Giappone il Nikkei ha perso l’11%. A niente sono quindi valse le mosse degli ultimi giorni, i mercati restano in preda al panico ed adesso si aspetta di capire quali provvedimenti prenderà il G7 di oggi a Washington. In questo momento a suscitare le maggiori preoccupazioni è il mercato del credito, si stanno infatti concretizzando i timori per un blocco dei flussi di liquidità, cosa che determinerebbe la paralisi del settore finanziario e con essa un ulteriore rallentamento delle economie reali. A tal proposito è necessario sottolineare che nell’ultima settimana i finanziamenti erogati dalla FED alle banche hanno raggiunto la media di 420 miliardi di dollari al giorno, un record che indica l’attuale blocco del mercato interbancario.

Prosegue senza sosta il crollo dei listini azionari. In nottata Wall Street ha visto l’indice dei titoli industriali, il Dow Jones, scendere sotto quota 9000 con un ribasso del 7%; in Giappone il Nikkei ha perso l’11%. A niente sono quindi valse le mosse degli ultimi giorni, i mercati restano in preda al panico ed adesso si aspetta di capire quali provvedimenti prenderà il G7 di oggi a Washington. In questo momento a suscitare le maggiori preoccupazioni è il mercato del credito, si stanno infatti concretizzando i timori per un blocco dei flussi di liquidità, cosa che determinerebbe la paralisi del settore finanziario e con essa un ulteriore rallentamento delle economie reali. A tal proposito è necessario sottolineare che nell’ultima settimana i finanziamenti erogati dalla FED alle banche hanno raggiunto la media di 420 miliardi di dollari al giorno, un record che indica l’attuale blocco del mercato interbancario.

Fu giusto far fallire Lehman brothers in quel modo? qualche dubbio comincia a serpeggiare fra gli esperti

La decisione presa da Henry Paulson di lasciare fallire Lehman Brothers è stata un errore imperdonabile per l’equilibrio del sistema finanziario globale”, ha detto ieri il ministro delle Finanze francese, Christine Lagarde, lasciando forse un pò perplessi quanti invece avevano elogiato quella decisione definita coraggiosa delle autorità americane. Ma analizzando le conseguenze successive a quel terribile crollo e i risultati odierni e sopratutto quello che stanno facendo i vari Governi, ora, per salvare i propri istituti, forse quella decisione non fu cosi giusta come all’inizio sembrò. E’ dal 15 settembre, infatti, data in cui Lehman Brothers è andata in default, che le sofferenze del sistema finanziario mondiale sono esplose in una crisi di cui paghiamo tuttora le conseguenze. Le Borse hanno perso, punto più punto meno, circa il 20%, l‘Euribor a 3 mesi fino a quel momento vincolato sotto quota 5%, è balzato al 5,40%, sui massimi di sempre.

La decisione presa da Henry Paulson di lasciare fallire Lehman Brothers è stata un errore imperdonabile per l’equilibrio del sistema finanziario globale”, ha detto ieri il ministro delle Finanze francese, Christine Lagarde, lasciando forse un pò perplessi quanti invece avevano elogiato quella decisione definita coraggiosa delle autorità americane. Ma analizzando le conseguenze successive a quel terribile crollo e i risultati odierni e sopratutto quello che stanno facendo i vari Governi, ora, per salvare i propri istituti, forse quella decisione non fu cosi giusta come all’inizio sembrò. E’ dal 15 settembre, infatti, data in cui Lehman Brothers è andata in default, che le sofferenze del sistema finanziario mondiale sono esplose in una crisi di cui paghiamo tuttora le conseguenze. Le Borse hanno perso, punto più punto meno, circa il 20%, l‘Euribor a 3 mesi fino a quel momento vincolato sotto quota 5%, è balzato al 5,40%, sui massimi di sempre.

E ora la parola per cercare di risolvere la crisi passa ai politici e visto le premesse c’è da tremare

Anche Berlusconi con il suo sharme e il suo innegabile potere di convincimento ha dovuto alzare bandiera bianca di fronte alla pervicacia della cancelliera Angela

Il tentativo con poche speranze della Francia di Sarkozy di riunire l’Europa ad un piano comune anticrisi

Oggi I 4 grandi d’Europa, Italia, Francia, Inghilterra e Germania, si riuniscono per cercare di arrivare ad una soluzione comune ed univoca per cercare di uscire da questa difficilissima crisi finanziaria. Dopo la definitva approvazione del piano Paulson alla Camera dei rappresentanti, ora come suggerito da esperti, economisti e politici tocca all’Europa fare qualcosa per mettere al riparo il risparmio di milioni di cittadini. Fino ad ora il vecchio continente si è limitato a sporadici interventi di singoli paesi per salvare i primi istituti bancari cha hanno dovuto alzare bandiera bianca. La Bce d’altro canto con i limitati poteri a sua disposizione non ha potuto fare altro che immettere liquidità nel circuito interbancario, mossa che fino ad ora si è rivelata piuttosto inutile. Ma di un intervento comune deciso e risolutorio non se ne è nemmeno accennato. Alcune indiscrezioni parlano con insistenza di un piano Sarkozy da 300 miliardi per salvare quella decina di grandi istituti bancari a corto di liquidità, ma a quanto sembra la Germania ha subito opposto un fermo rifiuto a questa ipotesi.

Oggi I 4 grandi d’Europa, Italia, Francia, Inghilterra e Germania, si riuniscono per cercare di arrivare ad una soluzione comune ed univoca per cercare di uscire da questa difficilissima crisi finanziaria. Dopo la definitva approvazione del piano Paulson alla Camera dei rappresentanti, ora come suggerito da esperti, economisti e politici tocca all’Europa fare qualcosa per mettere al riparo il risparmio di milioni di cittadini. Fino ad ora il vecchio continente si è limitato a sporadici interventi di singoli paesi per salvare i primi istituti bancari cha hanno dovuto alzare bandiera bianca. La Bce d’altro canto con i limitati poteri a sua disposizione non ha potuto fare altro che immettere liquidità nel circuito interbancario, mossa che fino ad ora si è rivelata piuttosto inutile. Ma di un intervento comune deciso e risolutorio non se ne è nemmeno accennato. Alcune indiscrezioni parlano con insistenza di un piano Sarkozy da 300 miliardi per salvare quella decina di grandi istituti bancari a corto di liquidità, ma a quanto sembra la Germania ha subito opposto un fermo rifiuto a questa ipotesi.

La reconquista spagnola parte dalle banche: le meno colpite dalla crisi: ecco perchè

Fa abbastanza impressione vedere come in una situazione di crollo del sistema finanziario determinato dalla crisi dei mutui e quindi dal crollo del mercato immobiliare, nel paese europeo che proprio da esso ha tratto gran parte della linfa vitale per la sua economia, le sue due principali banche risultino essere forse le meno esposte in tutta Europa fra i grandi colossi del credito. E’ notizia di ieri, infatti, che il Santander, tramite la sua controllata Abbey abbia acquistata tutta la divisione commerciale di Bradford & Bingley, che ha dovuto alzare bandiera bianca. Dopo 5 secoli insomma la invincibile armada, questa volta finanziaria, sembra gustare la sua grande rivincita sulla perfida Albione, che sembra ormai il paese in Europa maggiormente colpito da questa terribili crisi finanziaria.

Fa abbastanza impressione vedere come in una situazione di crollo del sistema finanziario determinato dalla crisi dei mutui e quindi dal crollo del mercato immobiliare, nel paese europeo che proprio da esso ha tratto gran parte della linfa vitale per la sua economia, le sue due principali banche risultino essere forse le meno esposte in tutta Europa fra i grandi colossi del credito. E’ notizia di ieri, infatti, che il Santander, tramite la sua controllata Abbey abbia acquistata tutta la divisione commerciale di Bradford & Bingley, che ha dovuto alzare bandiera bianca. Dopo 5 secoli insomma la invincibile armada, questa volta finanziaria, sembra gustare la sua grande rivincita sulla perfida Albione, che sembra ormai il paese in Europa maggiormente colpito da questa terribili crisi finanziaria.

Il rischio contagio sconvolge i mercati in Europa, le banche centrali e i governi devono fare fronte comune e intervenire.

Quello che sta succedendo questa mattina sui principali listini del vecchio continente, è metaforicamente parlando, come uno di quegli attacchi decisivi durante una lunga guerra, in cui uno dei due contendenti, in questo causa la paura o il panic selling, utilizzando un gergo borsistico, si prepara a sferrare forse uno dei più decisi attacchi contro l’avversario, in questo caso rappresentati dalla stabilità e dalla fiducia nei mercati, ormai scesa a livelli vicinissimo allo zero. Ecco perchè occorre, a questo punto, una pronta ed immediata controffensiva da parte delle istituzione finanziarie Europee, sulla scorta di quello che il piano di Paulson, sebbene con all’interno molte contaddizioni ed aspetti negativi, sembra essere per gli Sati Uniti.

Quello che sta succedendo questa mattina sui principali listini del vecchio continente, è metaforicamente parlando, come uno di quegli attacchi decisivi durante una lunga guerra, in cui uno dei due contendenti, in questo causa la paura o il panic selling, utilizzando un gergo borsistico, si prepara a sferrare forse uno dei più decisi attacchi contro l’avversario, in questo caso rappresentati dalla stabilità e dalla fiducia nei mercati, ormai scesa a livelli vicinissimo allo zero. Ecco perchè occorre, a questo punto, una pronta ed immediata controffensiva da parte delle istituzione finanziarie Europee, sulla scorta di quello che il piano di Paulson, sebbene con all’interno molte contaddizioni ed aspetti negativi, sembra essere per gli Sati Uniti.

Lo yen risale sui mercati valutari dopo i dubbi sull’approvazione del piano Paulson

La valuta giapponese estende il rialzo contro euro e dollaro, mentre la trattativa politica sul pacchetto da 700 miliardi di dollari finalizzato al salvataggio del

La trasformazione di Goldman Sachs e Morgan Stanley da avvio ad una settimana divisa tra crisi finanziaria e dati macro

La settimana appena conclusa è stata dominata dalle vicende del settore finanziario: prima la paura scatenata da Lehman ed AIG, poi l’annuncio del piano Paulson che ha permesso ai mercati di recuperare quanto perso nei giorni precedenti. Effetti positivi ampliati però anche dal divieto di vendita allo scoperto su più di 700 società quotate a New York e Londra. Vediamo adesso quali sono i temi che guideranno i mercati da oggi, mercati che in pochi si aspettano impostati ad un deciso rialzo. E’ una notizia di questa notte l’accordo tra FED, Goldman Sachs e Morgan Stanley per la trasformazione delle due banche d’affari in holding di banche in grado quindi da una parte di comprare partecipazioni in banche retail e dall’altra di avere accesso ai prestiti della Federal Reserve. Questa mossa garantirà alle due società un migliore accesso alle fonti di liquidità, ma segna la fine del modello di banca d’affari pura e semplice, troppo esposta ai costi di finanziamento. Goldman Sachs cercherà di aumentare la prorpia base di depositi sia tramite acquisizioni che per via organica, dando vita a GS Bank USA, in cui farà confluire asset per 150 miliardi di dollari. Morgan Stanley, sempre più vicina a Wachovia, si è limitata a dichiarare che grazie a questa trasformazione ci sarà più flessibilità e stabilità. Dal settore bancario USA sono attese novità in merito anche a Washington Mutual in quanto è possibile che un compratore si faccia avanti già entro questa settimana.

La settimana appena conclusa è stata dominata dalle vicende del settore finanziario: prima la paura scatenata da Lehman ed AIG, poi l’annuncio del piano Paulson che ha permesso ai mercati di recuperare quanto perso nei giorni precedenti. Effetti positivi ampliati però anche dal divieto di vendita allo scoperto su più di 700 società quotate a New York e Londra. Vediamo adesso quali sono i temi che guideranno i mercati da oggi, mercati che in pochi si aspettano impostati ad un deciso rialzo. E’ una notizia di questa notte l’accordo tra FED, Goldman Sachs e Morgan Stanley per la trasformazione delle due banche d’affari in holding di banche in grado quindi da una parte di comprare partecipazioni in banche retail e dall’altra di avere accesso ai prestiti della Federal Reserve. Questa mossa garantirà alle due società un migliore accesso alle fonti di liquidità, ma segna la fine del modello di banca d’affari pura e semplice, troppo esposta ai costi di finanziamento. Goldman Sachs cercherà di aumentare la prorpia base di depositi sia tramite acquisizioni che per via organica, dando vita a GS Bank USA, in cui farà confluire asset per 150 miliardi di dollari. Morgan Stanley, sempre più vicina a Wachovia, si è limitata a dichiarare che grazie a questa trasformazione ci sarà più flessibilità e stabilità. Dal settore bancario USA sono attese novità in merito anche a Washington Mutual in quanto è possibile che un compratore si faccia avanti già entro questa settimana.

Nuovi dettagli sul piano Paulson: 700 miliardi per liberare le banche dai titoli ad alto rischio.

Il piano di intervento anticipato da Paulson venerdì ed in grado di spingere i mercati al rialzo inizia a prendere forma. Ieri pomeriggio l’amministrazione Bush ha inviato al Congresso la richiesta di approvazione la quale potrebbe essere concessa già il prossimo venerdì. Centro della proposta è l’attribuzione al Dipartimento del Tesoro americano (in pratica il ministero dell’economia) del potere di acquistare strumenti finanziari collegati ai mutui ad alto rischio. Potranno essere spesi fino a 700 miliardi di dollari in modo da liberare le banche americane dal rischio di ulteriori pesanti svalutazioni. Il Congresso dovrà quindi anche accettare che il debito pubblico americano salga da 10’615 a 11’315 miliardi di dollari. Da sottolineare inoltre che il Dipartimento del Tesoro avrà in pratica totale libertà di azione in modo da poter portare avanti interventi più flessibili. Fonti anonime hanno tuttavia anticipato che si prevedono aste mensili durante le quali il governo americano comprerà ogni volta asset fino ad un massimo di 50 miliardi.

Il piano di intervento anticipato da Paulson venerdì ed in grado di spingere i mercati al rialzo inizia a prendere forma. Ieri pomeriggio l’amministrazione Bush ha inviato al Congresso la richiesta di approvazione la quale potrebbe essere concessa già il prossimo venerdì. Centro della proposta è l’attribuzione al Dipartimento del Tesoro americano (in pratica il ministero dell’economia) del potere di acquistare strumenti finanziari collegati ai mutui ad alto rischio. Potranno essere spesi fino a 700 miliardi di dollari in modo da liberare le banche americane dal rischio di ulteriori pesanti svalutazioni. Il Congresso dovrà quindi anche accettare che il debito pubblico americano salga da 10’615 a 11’315 miliardi di dollari. Da sottolineare inoltre che il Dipartimento del Tesoro avrà in pratica totale libertà di azione in modo da poter portare avanti interventi più flessibili. Fonti anonime hanno tuttavia anticipato che si prevedono aste mensili durante le quali il governo americano comprerà ogni volta asset fino ad un massimo di 50 miliardi.

Le mosse di FED e Tesoro americano contro la crisi. Un nuovo Resolution Trust Corp porta euforia sui mercati

Gli eventi delle ultime settimane hanno evidenziato che la crisi in atto è lontana dalla propria conclusione e hanno quindi spinto le autorità pubbliche ad intervenire. Se però fino ad adesso le banche centrali si erano limitate a immettere liquidità nel sistema (concedendo prestiti alle banche) e al salvataggio di alcune società (Fannie Mae, Freddie Mac, AIG), potrebbero arrivare nelle prossime settimane mosse più drastiche. Ieri intanto abbiamo assistito ad un massiccio intervento delle banche centrali.La FED ha annunciato di aver aumentato di 180 miliardi di dollari la disponibilità che le altre banche centrali hanno della valuta americana.

Gli eventi delle ultime settimane hanno evidenziato che la crisi in atto è lontana dalla propria conclusione e hanno quindi spinto le autorità pubbliche ad intervenire. Se però fino ad adesso le banche centrali si erano limitate a immettere liquidità nel sistema (concedendo prestiti alle banche) e al salvataggio di alcune società (Fannie Mae, Freddie Mac, AIG), potrebbero arrivare nelle prossime settimane mosse più drastiche. Ieri intanto abbiamo assistito ad un massiccio intervento delle banche centrali.La FED ha annunciato di aver aumentato di 180 miliardi di dollari la disponibilità che le altre banche centrali hanno della valuta americana.

Niente salvataggio per Fannie Mae e Freddie Mac

Ieri avevamo parlato delle due società e pareva che fosse necessaria un’offerta pubblica governativa, ma già oggi arriva la smentita: il segretario del Tesoro Henri