tassi di interesse

Brasile in crescita: ne conseguono inflazione ed aumento tassi per frenare il livello dei prezzi

Da gennaio il Brasile è salito del 6,2% grazie alla politica monetaria espansiva messa in atto nel Paese. Un’iniziale riduzione dei tassi ha quindi dato

Moneta unica scambiata a 1,5495 dollari. Bce manterrà invariati tassi

L’eccessiva volatilita’ dei cambi, l’elevato livello dell’euro, l’incremento nel prezzo delle materie prime e le pressioni inflazionistiche che ne derivano rappresentano un rischio per tutti quanti noi.

Lo ha affermato il premier francese Francois Fillon, in un discorso all’American Jewish Committee. Il dollaro consolida quindi le posizioni conquistate ieri, quando aveva guadagnato terreno sulla scia dell’attesa per una pausa nel ciclo ribassista della Fed sui tassi di interesse. Gli analisti prevedono ora che la Fed interrompera’ il processo di abbassamento del livello dei tassi, gli indicatori macroeconomici hanno rassicurato gli animi sulle condizioni dell’economia statunitense. Il dollaro ha cosi’ beneficiato del trasferimento di capitali dal mercato delle materie prime, dove sia l’oro che il petrolio hanno perso terreno.

Fed taglia tassi e volano le Borse

Unione monetaria: perchè l’Inghilterra non adotta l’euro

sotto la responsabilità della BCE ed infine l’adozione della moneta unica.

Carte di credito revolving, cosa sono e quanto costano

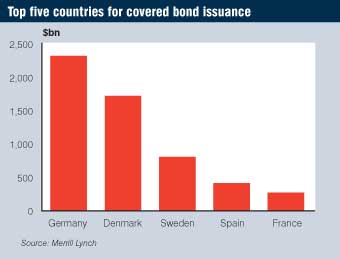

Covered bond sul mercato italiano: le banche tentennano

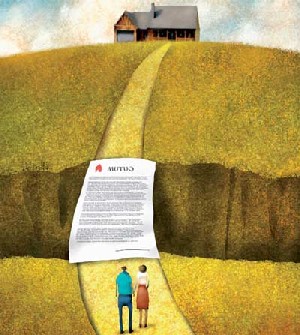

Immobili statunitensi in saldo per gli europei

Tassi di interesse sui crediti sempre più cari

“L’Italia non è in emergenza mutui”

No recessione, solo rallentamento crescita: post-Bernanke