Il Belgio sta esplorando tutti i metodi possibili per mantenere attiva Fortis SA, il gruppo bancario e assicurativo che ha sede a Bruxelles, dopo che le operazioni finanziarie e i servizi della compagnia nei Paesi Bassi sono state rilevate dal governo olandese. Didier Reynders, ministro delle finanze belga, ha già provveduto a informare la stampa riguardo la situazione:

Il Belgio sta esplorando tutti i metodi possibili per mantenere attiva Fortis SA, il gruppo bancario e assicurativo che ha sede a Bruxelles, dopo che le operazioni finanziarie e i servizi della compagnia nei Paesi Bassi sono state rilevate dal governo olandese. Didier Reynders, ministro delle finanze belga, ha già provveduto a informare la stampa riguardo la situazione:

Stiamo continuando a lavorare su tutti i metodi per vedere se il gruppo sia o meno capace di garantire tutti i depositanti.

Il ministro si è però rifiutato di commentare l’indiscrezione secondo la quale il Belgio potrebbe nazionalizzare le attività di Fortis all’interno del paese. Il governo dei Paesi Bassi ha acquistato le operazioni olandesi di Fortis per una cifra pari a 16,8 miliardi di euro, all’indomani del fallimento di un piano di salvataggio. Il gruppo bancario e assicurativo belga aveva già speso 24,2 miliardi di euro per l’acquisto degli asset di ABN Amro Holding NV lo scorso anno, proprio mentre il mercato dei subprime statunitensi cominciava a declinare.

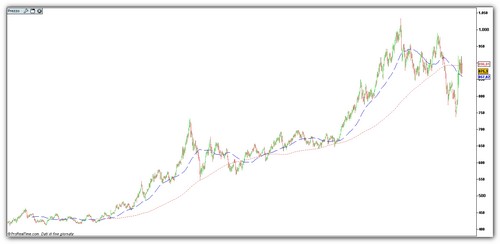

Ancora debolezza e contrasti in questa settimana di contrattazioni sull’indice SPMIB. Il grafico weekly disegna una candela senza upper shadow: Il prezzo di Lunedì mattina non è più stato visto nei giorni successivi, del resto la debolezza era stata

Ancora debolezza e contrasti in questa settimana di contrattazioni sull’indice SPMIB. Il grafico weekly disegna una candela senza upper shadow: Il prezzo di Lunedì mattina non è più stato visto nei giorni successivi, del resto la debolezza era stata

Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

La crisi iniziata nel 2007 prosegue inesorabile, bruciando i risparmi di migliaia di famiglie. Sono stati piazzati dai promotori diversi prodotti finanziari “a basso rischio” che hanno finito per mandare in rovina persone di tutto il mondo. In mezzo alla tempesta dei Mercati alcuni pensano che la crisi sia finita e mantengono le posizioni in essere aspettando la ripresa.

La crisi iniziata nel 2007 prosegue inesorabile, bruciando i risparmi di migliaia di famiglie. Sono stati piazzati dai promotori diversi prodotti finanziari “a basso rischio” che hanno finito per mandare in rovina persone di tutto il mondo. In mezzo alla tempesta dei Mercati alcuni pensano che la crisi sia finita e mantengono le posizioni in essere aspettando la ripresa.